Anlageberatung heute aus Sicht des Gesetzgebers

Ob er nun erwerbstätig ist oder schon in Rente – für nahezu jeden Deutschen sind Geldanlagen wichtig. Doch kaum einer hat bemerkt, wie das Jahr 2013 eine gravierende Zeitenwende für die Großzahl populärer Kapitalanlagen eingeläutet hat: für Anleger, Anlageberater, Anbieter von Finanzprodukten und für Behörden.

Für Anleger in Deutschland brachte die veränderte Gesetzgebung Verluste, aber auch Verbesserungen mit sich: Zum Beispiel sind sie seitdem besser geschützt vor undurchsichtigen Finanzprodukten, Anlagebetrug und schlecht ausgebildeten Anlageberatern. Im vorliegenden Artikel geht es um

- Hintergründe der Finanzreform und warum sie kaum bemerkt wurde.

- Ablauf, Inhalt und Formen der Anlageberatung mit ihren Vor- und Nachteilen eine korrekte, gute Anlageberatung von einer schlechten und manipulativen unterscheiden zu lernen.

Was ist eine Anlageberatung und deren Ziel?

Unabhängig vom Thema, das einer Beratung zugrunde liegt: Interessenten, die Geld anlegen wollen, hoffen auf den Rat eines Experten, um sich selbst nicht allzu tief in das jeweilige Thema einarbeiten zu müssen.

Das gilt insbesondere für den weltumspannenden Bereich der Finanzen, die dem hektischen Wandel der Zeit so unmittelbar unterliegen wie kaum etwas sonst. Wer den Markt und seine Produkte nicht täglich beobachtet, die Gesetzgebung und politische Strömungen, die medialen Berichte, die wirtschaftlichen Zusammenhänge und das sich ständig verändernde Angebot von mehr oder weniger komplexen Anlageformen – der hat es schwer, geeignete Kapitalanlagen zu finden und für sich auszuwählen. So gesehen ist Anlageberatung eine Abkürzung, um sich selbst nicht auf den langen Weg autodidaktischer Bildung machen zu müssen.

Gut Geld anlegen – das Ziel jeder Anlageberatung

Das Ziel ist klar: Die, die Geld verdienen, wollen auch dieses Geld anlegen in einer Weise, dass es bestmöglich vor Krisen und Entwertung geschützt ist mit einer Rendite, die gleichzeitig Vermögensaufbau ermöglicht – und das mit einem Risiko-Chancen-Verhältnis, das zur persönlichen finanziellen Situation und Risikobereitschaft passt. Eine sichere Geldanlage steht in der Priorität dabei meist oben, direkt gefolgt vom Wunsch nach einer spürbaren Rendite.

Das Ziel ist klar: Die, die Geld verdienen, wollen auch dieses Geld anlegen in einer Weise, dass es bestmöglich vor Krisen und Entwertung geschützt ist mit einer Rendite, die gleichzeitig Vermögensaufbau ermöglicht – und das mit einem Risiko-Chancen-Verhältnis, das zur persönlichen finanziellen Situation und Risikobereitschaft passt. Eine sichere Geldanlage steht in der Priorität dabei meist oben, direkt gefolgt vom Wunsch nach einer spürbaren Rendite.

Anlageberatung oder Anlagevermittlung?

Die Rechtsprechung des BGH unterscheidet explizit zwischen einem Finanzberater und einem Finanzvermittler; tatsächlich gibt es hier große Unterschiede vor allem bei Umfang und Tiefgang der Beratung sowie bei Haftungsfragen. Diesen Unterschied zu kennen ist wichtig für jeden Anleger, der sich beraten und ein Produkt empfehlen lässt; denn damit kennt er die Beratungsgrenzen seines Finanzberaters, seine Möglichkeiten – und könnte beurteilen, wann er diese überschreiten sollte.

Aufgabe des Anlagevermittlers

Ein Vermittler berät nicht! Er informiert sich nicht nach der wirtschaftlichen und persönlichen Situation des Anlegers und beurteilt damit auch nicht, welche Produkte zum Anleger, zu seinem Risikoprofil und zu seinen Zielen passen. Seine Funktion ist lediglich, die hinreichende Angemessenheit des Produkts festzustellen im Hinblick auf die Kenntnisse und Erfahrungen des Anlegers mit Geldanlagen.

Angemessen ist die Vermittlung eines Produkts im Sinne des § 16 Abs. 2 FinVermV dann, wenn der Anleger über die erforderlichen Kenntnisse und Erfahrungen verfügt, um die Risiken im Zusammenhang mit der Art der Finanzanlage beurteilen zu können. Um es einfach auszudrücken: Der Anlagevermittler hat die Pflicht herauszufinden, welche Erfahrungen der Anleger mit Geldanlagen hat. Hat er nach der Befragung dein Eindruck, der Anleger hat zu wenig Erfahrungen und Kenntnisse, um die Risiken der angebotenen Produkte beurteilen zu können, dann muss der Vermittler darauf hinweisen – er also die Angemessenheit des Produkts für den Anleger nicht bestätigen kann. Das gilt auch für die Fälle, in denen der Anleger nicht bereit ist, seine Kenntnisse und Erfahrungen mit Geldanlagen offenzulegen; dann kann der Vermittler die Angemessenheit nicht beurteilen und muss das im Beratungsprotokoll vermerken.

Letztlich geht es für den Anlagevermittler darum, Anleger und Produkt zusammenzubringen und spezifische Fragen zum Produkt selbst zu beantworten. Der Verkauf eines bestimmten Produkts steht also im Vordergrund und nimmt den Vermittler dadurch auch weitgehend aus der Haftung, was die Beratung angeht.

Aufgabe des Anlageberaters

Bei der Anlageberatung nach § 16 Abs. 1 FinVermV steht kein bestimmtes Produkt im Vordergrund, sondern die Situation, die Bedürfnisse und die Ziele des Anlegers. Erst, wenn sich der Berater durch gründliche Befragung und durch Einblick in die finanzielle Situation des Anlegers ein klares Bild machen konnte, ist ihm die Auswahl und Bewertung unterschiedlicher Produkte möglich, die am besten zum Anleger und seinen Zielen passen.

Das geltende Recht spricht hier vom Auftrag des Beraters, eine sog. anlegergerechte und objektgerechte Beratung durchzuführen. Das bedeutet, dass als Ergebnis einer Beratung das Objekt – also das Anlageprodukt – nicht nur angemessen ist im Rahmen der Erfahrungen des Anlegers mit Geldanlagen, sondern dass das Produkt darüber hinaus zum Anleger, seinem Risikoprofil und zu seinen Bedürfnissen und Zielen passen muss. Der Anlageberater muss umfassend Rücksicht nehmen auf die Erfahrungen und Kenntnisse des Anlegers, auf seine Risikobereitschaft und auf seine finanzielle Situation insgesamt.

Unterlässt er das und hat unter dem Deckmantel einer Beratung doch nur die Vermittlung eines bestimmten, meist provisionsträchtigen Produkts im Sinn, macht er sich haftbar. Bei Verlusten könnte ein Anleger mit anwaltlicher Hilfe Schadensersatz aufgrund von Falschberatung geltend machen.

Hier der Wortlaut der Gesetzestexte zur Anlageberatung und Anlagevermittlung zum Download als PDF.

Fragen, mit der Anleger Beratung von Vermittlung abgrenzen können:

- Ist der Finanzexperte Vermittler im Auftrag einer Bank oder Versicherungsgesellschaft? Oder ist er unabhängiger Makler und stellt sich auch konkret als Finanzanlagenberater vor?

- Nehme ich wahr, dass der Berater mit vorgefertigten Konzepten und Produkten zu mir kommt oder stehen meine persönliche finanzielle Situation und meine Ziele im Mittelpunkt der Gespräche?

- Angenommen, ich verweigere dem Berater die Auskunft über meine finanzielle Situation: Klärt er mich dann darüber auf, dass er im Falle eines Vertragsabschlusses nur noch als Vermittler auftreten kann, weil er die Eignung des Produkts in Bezug auf meine finanzielle Situation nicht beurteilen kann?

- Welche Zulassungen hat der Berater nach der Gewerbeordnung, um die Beratung und Vermittlung bestimmter Anlageklassen durchführen zu dürfen? Hat er mir dafür zu Beginn des ersten Beratungsgesprächs seine sog. statusbezogenen Informationen zur Verfügung gestellt?

Die Jahrhundertreform – Veränderung der Anlageberatung

Verbesserungen lassen sich oft erst wahrnehmen, wenn man sie kennt. Doch nur wenige sind sich der teils massiven Veränderungen in der Anlageberatung seit der Gesetzesreform 2013 bewusst. Die Politik der neuen gesetzlichen Regulierung hat einige Vorteile, aber auch Nachteile für Anleger und Anlageberater mit sich gebracht; sie zu kennen bedeutet weniger manipuliert werden zu können und gibt Kriterien an die Hand, mit denen Anleger eine zuverlässige, hilfreiche und gesetzmäßige Anlageberatung besser beurteilen können. Der vorliegende Artikel soll auch Hinweise und gezielte Fragen aufzeigen, um die Auswahl eines kompetenten Anlageberaters zu erleichtern, denn:

Die Entscheidung für eine bestimmtes Investment ist letztlich auch ein Vertrauensvorschuss für den Finanzberater, der es vorgestellt hat. Blindes Vertrauen haben Anleger schon oft mit hohen Verlusten oder sogar gerichtlichen Auseinandersetzungen bezahlt; das lässt sich vermeiden! Einige Prüfkriterien und wenige mutige Fragen helfen schon, damit aus blindem Vertrauen ein begründetes wird und die Chancen auf erfreuliche Renditen steigen.

Hintergründe für die Jahrhundertreform 2013

Finanzbildung ist in Deutschland nicht sonderlich verbreitet. Das Thema taucht im Lehrplan von Schulen und Universitäten so gut wie nicht auf und ist bis heute nie Teil einer Agenda der Politik geworden. Das fördert zusätzlich ein ohnehin weitverbreitetes Desinteresse für die scheinbar trockene Finanzmaterie. Regelmäßige Umfragen beweisen aber, wie sehr Anleger einer manipulativen Anlageberatung ausgeliefert sind, wenn selbst Begriffe wie „Rendite“ oder „Inflation“ nicht eingeordnet werden können und keinerlei Plan besteht, wie sie sicher Geld anlegen können.

Finanzielle Bildung als Schulfach wäre die wirksamste Methode, um selbstbestimmte und kritische Anleger auszubilden. Der Gesetzgeber geht einen anderen Weg: Durch Regulierung und Beaufsichtigung der Finanzbranche will er in Finanzdingen unmündigen Anlegern ein Umfeld schaffen, in dem weniger schwerwiegende Fehler bei der Auswahl von Geldanlagen möglich sind und sichere Geldanlagen zur Vorsorge in der Überzahl. Dennoch sind Verluste an der Tagesordnung und gute Renditen etwas Besonderes. Muss man heutzutage ein Finanzexperte sein, um Vermögen aufzubauen? Ist der Anleger dem Produktverkauf nach Quote und Provision ausgeliefert? Nein. Mit ein wenig Durchblick durch den Gesetzesdschungel kann sich jeder einen mächtigen Renditefaktor sichern: Wissen.

Finanzkrise 2007 – Auslöser einer Gesetzesreform?

Bis zum 22.07.2013 war das Vermögensanlagegesetz (VermAnlG) wesentlich für die Anlageberatung durch Banken, Versicherungen und unabhängige Makler. Grundlage dafür wiederum und bindend für europäische Märkte war seit 2007 eine Richtlinie der Europäischen Union namens MIFID (Markets in Financial Instruments Directive). Sie sollte Anleger besser vor Kapitalanlagebetrug schützen und vor Geldanlagen, die mit ihren möglichen Risiken und Laufzeiten weder angemessen noch geeignet sind für weitgehend unerfahrene Anleger und deren Bedürfnisse. Geschlossene Fonds mit Knebelverträgen, komplexe Geschäfte mit Zertifikaten und Wertpapieren alles Art, Beteiligungen ohne plausible Gewinnaussichten, denkmalgeschützte Schrottimmobilien, Nachrangdarlehen ohne realistische Chance auf Geldrückfluss und anderes aus dem Bereich des sog. grauen Kapitalmarkts haben aber trotz des Vermögensanlagegesetzes viel Schaden angerichtet.

Bis zum 22.07.2013 war das Vermögensanlagegesetz (VermAnlG) wesentlich für die Anlageberatung durch Banken, Versicherungen und unabhängige Makler. Grundlage dafür wiederum und bindend für europäische Märkte war seit 2007 eine Richtlinie der Europäischen Union namens MIFID (Markets in Financial Instruments Directive). Sie sollte Anleger besser vor Kapitalanlagebetrug schützen und vor Geldanlagen, die mit ihren möglichen Risiken und Laufzeiten weder angemessen noch geeignet sind für weitgehend unerfahrene Anleger und deren Bedürfnisse. Geschlossene Fonds mit Knebelverträgen, komplexe Geschäfte mit Zertifikaten und Wertpapieren alles Art, Beteiligungen ohne plausible Gewinnaussichten, denkmalgeschützte Schrottimmobilien, Nachrangdarlehen ohne realistische Chance auf Geldrückfluss und anderes aus dem Bereich des sog. grauen Kapitalmarkts haben aber trotz des Vermögensanlagegesetzes viel Schaden angerichtet.

Wohl auch aufgrund der Erfahrungen, die noch heute durch die Finanzkrise 2007/2008 präsent sind, hat sich der Bundestag für eine Reformierung des Investmentgesetzes (InvG) entschlossen, das dem Vermögensanlagegesetz übergeordnet ist; dieses wurde nun durch das Kapitalanlagegesetzbuch (KAGB) ersetzt. Viele Regelungen aus den Vorgängergesetzen wurden integriert und ergänzt durch teils bedeutende Vorgaben, die den Beratungsalltag seitdem erheblich beeinflussen.

Ziel war die Stärkung des Kleinanlegerschutzes durch Neuordnung, Risikoklassifizierung und Beaufsichtigung der Emittenten, also der Anbieter von Kapitalanlagen.

Dieses Ziel wurde weitgehend erreicht, indem der sog. graue Kapitalmarkt drastisch zurückgegangen ist. Allerdings haben die KAGB-Vorlagen nichts mit der Qualität der Geldanlagen selbst zu tun: Ob eine Geldanlage sicher und lukrativ ist, kann nicht von Gesetzes wegen definiert werden, sondern nur durch die Plausibilität und Konstruktion der Geldanlage selbst.

Viele verschiedene Gesetzbücher stellen die Regeln dar, die Vermittler bei der Ausübung ihrer Beratung beachten müssen und Anlegern die Möglichkeit geben ihre Aufklärungsrechte besser einzufordern. Für einen besseren Überblick hier die wichtigsten Gesetze, die das komplexe Thema „Anlageberatung“ im Wesentlichen definieren:

GewO (Gewerbeordnung)

KWG (Kreditwesengesetz)

KAGB (Kapitalanlagegesetzbuch)

VermAnlG (Vermögensanlagengesetz)

FinVermV (Finanzanlagenvermittlungsverordnung) – und zum Abschluss eine Monstrosität, für die der deutsche Gesetzgeber immer zu haben ist:

FinVermVwV (Allgemeine Muster-Verwaltungsvorschrift zum Vollzug der §§ 34f und 34h der Gewerbeordnung und zur Finanzanlagenvermittlungsverordnung)

Geschlossene Fonds vor der Reform – eine zwielichtige Geldanlage?

Eine Anlageklasse wurde davon besonders in den Fokus genommen: Geschlossenen Fonds, die den Großteil des grauen, nicht regulierten und nicht beaufsichtigten Kapitalmarkts vor einigen Jahren bildeten. Viele Anleger haben bittere Erfahrungen gemacht mit geschlossenen Fonds und deren Investments in Immobilien, Schiffe, Flugzeuge, Container, Erneuerbare Energien, Unternehmensbeteiligungen und anderes – was nicht selten zum Totalverlust geführt hat.

Das Kapitalanlagegesetzbuch sollte hier Abhilfe schaffen und die europäischen Richtlinien zur Verwaltung alternativer Investmentfonds (sog. AIFM-Richtlinie) in deutsches Recht umsetzen.

Seitdem unterliegen geschlossene Fonds als sog. alternative Investmentfonds (AIF) strengen Regulierungen für Emittenten und Vermittler. Das hat bis heute weitreichende Folgen für die Anlageberatung.

Reform führt zum Untergang vieler Emittenten

Mit der Inkraftsetzung und Erweiterung zahlreicher Gesetze für den deutschen Finanzmarkt wurden die Informations -und Veröffentlichungspflichten für Anbieter von Finanzprodukten massiv ausgeweitet – eine aufwendige, teure, aus Anlegersicht aber sinnvolle Maßnahme.

Die Regulierung griff allerdings deutlich tiefer und bis ins Selbstbestimmungsrecht eines Fonds hinein. Eine Flut von langer Hand vorbereiteter Gesetze beeinflusste jeden Gedanken und Vorgang des Asset-Managements, der Verwaltung und sämtlicher Aufsichtsbehörden eines Fonds. Beispiele, um nur einige wenige zu nennen:

- Anlegerschutzgesetz

- Funktionsverbesserungsgesetz

- Risikobegrenzungsgesetz

- Bilanzrechtsmodernisierungsgesetz

- AIFM-Umsetzungsgesetz

Die schon vor der Reform kaum überschaubare Anzahl von Gesetzen wurde umfassend neu geordnet und deutlich erweitert. Fonds, die noch Ende 2012 von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) genehmigt wurden, hatten nach dem 22. Juli 2013 plötzlich keine gesetzliche Grundlage mehr: ihr Verkauf wurde gestoppt. Die Großzahl der Emittenten musste in der Folge ihren Geschäftsbetrieb einstellen wegen einer untragbar gestiegenen Kostenquote, die in ihrer ursprünglichen Kalkulation nicht vorgesehen war.

Auch waren Fondsmanager nicht bereit, nur noch Ideen gebendes und ausführendes Organ zu sein. Der Grund: Die BaFin hat zur besseren Kontrolle und Beaufsichtigung alle Emittenten verpflichtet, sich einer sog. Kapitalverwaltungsgesellschaft (KVG) unterzuordnen. Solch eine KVG ist direkt der Finanzmarkt-Aufsicht unterstellt und schuldet nur ihr Rechenschaft. De facto lag das eigentliche Management und Bestimmungsrecht damit in Händen der KVG – und in letzter Konsequenz bei der BaFin.

All das hat eine große Zahl von Produktanbietern nicht überlebt. Es wird vermutet, dass von ehemals 168 Produktanbietern in Deutschland deutlich weniger als 30 übrig geblieben sind. Das von Kleinanlegern schon akquirierte Geld in Fonds, deren Verkauf vor der Reform genehmigt wurde, musste großteils oder komplett abgeschrieben werden. Das hat Kritiker der Reform bestätigt, die der Ansicht sind: Die Stärkung des Kleinanlegerschutzgesetzes sei letztlich ein Vorwand gewesen, um eine vorher nie da gewesene BaFin-Kontrolle und -Durchleuchtung nahezu aller Emittenten und ihrer Anleger herbeizuführen.

Diese Veränderungen und Verwerfungen sind dem Bewusstsein der Öffentlichkeit weitgehend verborgen geblieben. Die Finanzreform und ihre Folgen wurde nur wenig in den Medien thematisiert, während sich Finanzinstitute und Finanzberater maßgeblich damit auseinandersetzen mussten ebenso wie einige Behörden und viele schon in Fonds investierte Kleinanleger. Dass etwas so Wichtiges im Alltagsleben und in der Zukunftsplanung der Bürger eine so geringe mediale Aufmerksamkeit erfährt, hat unter Finanzexperten viele Kritiker hervorgebracht.

Neue Pflichten für Finanzberater und –vermittler

Nicht nur die Emittenten wurden von den Regulierungsmaßnahmen der Finanzmarkt-Aufsicht grundlegend beeinflusst, sondern auch alle Finanzdienstleister, die überhaupt dafür sorgen, dass ein Anleger mit Investment-Möglichkeiten der Emittenten in Berührung kommt.

Was in verschiedenen Gesetzestexten seit 2011 vom Bundesrat beschlossen wurde, trat spätestens zwei Jahre später in Kraft und hatte für Anlageberater so tief greifende Folgen, das sich ihre Zahl ebenso drastisch verringert hat wie die der Produkthersteller.

Ein unabhängiger Finanzberater musste erstmalig nachweisen, dass er für die Beratung von drei Anlageklassen qualifiziert ist und die entsprechende Zulassung nach der Gewerbeordnung (GewO) hat:

| 1. Offene Investmentfonds im In- oder Ausland, die nach dem KAGB vertrieben werden dürfen (Zulassung nach § 34f Abs. 1 Nr. 1 GewO) |

| 2. Geschlossene Investmentfonds im In- oder Ausland, die nach dem KAGB vertrieben werden dürfen (Zulassung nach § 34f Abs. 1 Nr. 2 GewO) |

| 3. Sonstige Vermögensanlagen nach dem VermAnlG, darunter Beteiligungen, Darlehen, Genussrechte, Treuhandvermögen, Genossenschaftsanteile und Namensschuldverschreibungen (Zulassung nach § 34f Abs. 1 Nr. 3 GewO) |

Die örtlichen IHKs wurden beauftragt, im Rahmen von Sachkundeprüfungen festzustellen, ob der Finanzberater in der Lage ist, eine gesetzlich korrekte, unabhängige Finanzberatung für den jeweiligen Anlagenbereich durchzuführen. Diese zum Teil anspruchsvollen schriftlichen und mündlichen Prüfungen haben dazu geführt, dass von ehemals mehr als 200.000 Anlageberatern nur noch wenige 1000 Anlageberater bestimmte Vermögensanlagen anbieten dürfen.

Fazit: Nicht nur Finanzdienstleister, sondern auch viele unabhängige Beobachter des Finanzmarktes in Deutschland vermuten, dass der Gesetzgeber mit den vielen Auflagen mehr im Sinn hatte als nur die Stärkung des Kleinanlegerschutzgesetzes. Die neuen Regelungen betreffen und belasten nahezu ausschließlich die Gruppe der freien, unabhängigen Finanzdienstleister – während Banken nahezu unvermindert weiterarbeiten können wie davor.

Unabhängige Vermögensberater müssen mit jedem Jahr so viel mehr Geld bezahlen und Pflichten erfüllen, dass viele den Beruf aufgeben mussten oder wollten. Das bedeutet, dass eine große Menge Anlagekapital in den Anlagebereich der Banken überführt wurde. Der Tod vieler Anlageberater stärkt die Bankenbranche, und nicht wenige in der gesamten Finanzdienstleistung vermuten, dass dies kein Zufall ist.

Mehr Pflichten für Berater, mehr Beratungsqualität für Anleger

Für rund 40 Millionen erwerbstätige Anleger in Deutschland hat das den Nachteil, dass sie mit dem Bruchteil zertifizierter Anlagevermittler deutlich weniger Auswahl an Finanzdienstleistungen haben. Auf der anderen Seite steigt die Wahrscheinlichkeit einer kompetenten, unabhängigen Finanzberatung und die Gewähr, alle notwendigen Dokumente als Entscheidungsgrundlage ausgehändigt zu bekommen.

Sollte die Beratung trotzdem unvollständig oder fehlerhaft durchgeführt worden sein mit der Folge finanziellen Schadens, hat der Anleger seit 2013 die Gewissheit, dass der Finanzberater eine gesetzlich erforderliche Vermögensschadenshaftpflichtversicherung (VSH) hat. Diese stellt sicher, dass der Anleger im Falle von offensichtlichen Beratungsfehlern oder –mängeln Schadensersatz einfordern kann.

Ganz so einfach ist das allerdings nicht, da eine VSH den Sachverhalt immer vor Gericht festgestellt haben möchte. Der Anleger muss also mit anwaltlicher Hilfe einige Hürden überwinden, bevor er zu seinem Geld kommt, was sich über Monate und seltener auch Jahre hinziehen kann.

Trotzdem ist die Pflichtversicherung der Berater eine Verbesserung des Anlegerschutzes, denn sie zahlt auch anwaltliche und gerichtliche Auslagen des Anlegers, sofern er den Prozess gewinnt.

Die Anlageberatung und das Beratungsgespräch

Der beste Schutz vor schlechten Anlageentscheidungen und Geldverlusten ist eine unabhängige Finanzberatung. Diese in ihrer Qualität messbar und damit vergleichbar zu machen, ist das Ziel des Gesetzgebers. Hier lesen Sie, wie Anleger in 2021 den bestmöglichen Einblick in Anlagekonzepte und Geldanlagen bekommen durch eine Reihe von Pflichten, die ein unabhängiger Finanzberater zu erfüllen hat.

Auflagen und Pflichten einer Anlageberatung

Vermittler sind per Gesetz aufgefordert, ihre Beratung und Anlageempfehlungen umfassend zu dokumentieren. Interessiert sich ein Anleger aufgrund der Empfehlungen für ein bestimmtes Anlageprodukt, ist der Vermittler zur Übergabe aller wichtigen Unterlagen verpflichtet, die Einblick geben in Struktur, Investitionsstrategie und Ziel der Geldanlage. Den Erhalt diese Unterlagen muss der Anleger auch mit einem sog. Informationsprotokoll quittieren.

Es geht um die Übergabe gesetzlich vorgeschriebener Unterlagen:

- Verkaufsprospekt und seine Nachträge, wenn erschienen

- Produktinformationsblatt (PIB) bzw. wesentliche Anlegerinformationen (WAI)

- Geschäftsberichte, soweit vorhanden

- Aufklärung über Plausibilität und Risiken der Geldanlage

- Beratungsprotokoll

- Informationen zum Vermittler und zu seinen Zulassungen

Beratungsprotokoll – Dokumentation und Offenlegung von Provisionen

Die Dokumentation jeder Beratung ist für einen unabhängigen Finanzberater eine aufwendige Pflicht. Es muss unabhängig davon angefertigt werden, ob die Beratung zu einem Geschäftsabschluss geführt hat oder nicht. Dieses Dokument ist vom Anleger wie auch vom Vermittler zu unterschreiben und soll darstellen, was im Wesentlichen während der Anlageberatung besprochen wurde. Es dient gleichzeitig der Ergründung der finanziellen Verhältnisse und persönlichen Situation des Anlegers und soll die Prüfung der sog. Angemessenheit und Eignung einer Geldanlage in Bezug auf die Verhältnisse und Wünsche eines Anlegers ermöglichen. Die wesentlichen Anliegen des Kunden, die Einordnung seiner Risikobereitschaft und die daraus abgeleiteten Empfehlungen des Vermittlers schaffen für beide Parteien eine dokumentierte Grundlage, die nicht selten in späteren, womöglich gerichtlichen Auseinandersetzungen entscheidend ist.

Die Dokumentation jeder Beratung ist für einen unabhängigen Finanzberater eine aufwendige Pflicht. Es muss unabhängig davon angefertigt werden, ob die Beratung zu einem Geschäftsabschluss geführt hat oder nicht. Dieses Dokument ist vom Anleger wie auch vom Vermittler zu unterschreiben und soll darstellen, was im Wesentlichen während der Anlageberatung besprochen wurde. Es dient gleichzeitig der Ergründung der finanziellen Verhältnisse und persönlichen Situation des Anlegers und soll die Prüfung der sog. Angemessenheit und Eignung einer Geldanlage in Bezug auf die Verhältnisse und Wünsche eines Anlegers ermöglichen. Die wesentlichen Anliegen des Kunden, die Einordnung seiner Risikobereitschaft und die daraus abgeleiteten Empfehlungen des Vermittlers schaffen für beide Parteien eine dokumentierte Grundlage, die nicht selten in späteren, womöglich gerichtlichen Auseinandersetzungen entscheidend ist.

Kritiker bemängeln, der Umfang des geforderten Protokolls würde das Gegenteil des erhofften Zwecks bewirken – nämlich eine Verschlechterung der Beratungsqualität. So manch freier Anlageberater, aber auch die in Sparkassen und Banken bedienen sich oft vorgefertigter Formulierungen, die vom unkritischen Anleger unterschrieben werden und gar nicht den Inhalt der Gespräche wiedergeben, oder sie vermeiden Geldanlagen mit ausführlicher Protokollpflicht zugunsten von leichter erklärbaren Produkten.

Als bedenklich wird ebenfalls eingestuft, dass mit der Darstellung der persönlichen finanziellen Situation des Anlegers sensible Daten an Behörden weitergereicht werden mit Ungewissheit darüber, wer diese Daten in die Hand bekommt. Den örtlichen Industrie- und Handelskammern (IHK) wurde zum Beispiel die Beaufsichtigung aller eingetragenen Vermittler und ihrer Arbeitsweise übertragen; damit haben sie potentiellen Einblick in alle Protokolle. Nach weitgehender Auflösung des Bankgeheimnisses ist die Rede von einer weiteren Stufe hin zum gläsernen Anleger.

Wie kontrovers Nutzen und Aufwand des Beratungsprotokolls auch immer diskutiert werden, hat es im Beratungsalltag in mehrfacher Hinsicht Verbesserungen bewirkt:

| Die Risiken einer Geldanlage müssen im Protokoll und daher im Beratungsgespräch angesprochen worden sein. Selbst wenn Risiken im Gespräch verschleiert wurden, kann sich ein Anleger über die Risiken einer Geldanlage bewusst werden, wenn er das Protokoll aufmerksam studiert. Werden die Risiken im Protokoll ebenso verschleiert dargestellt, ergibt sich hieraus ein Haftungsanspruch, sollten sich die Risiken bewahrheiten. |

| Mit seiner Unterschrift quittiert der Anleger, dass er über Provisionen und andere Zuwendungen an den Vermittler informiert wurde. Mit der Pflicht zur Offenlegung von Provisionen hat die Finanzbranche geradezu eine Vorreiterrolle eingenommen, wenn es um die Transparenz von Vergütungen geht. |

Im Zuge der neuerlichen Überarbeitung der Finanzanlagenvermittlungsverordnung denkt der Gesetzgeber darüber nach, das Beratungsprotokoll zu ersetzen durch eine sog. Geeignetheitserklärung. Der Wortlaut im § 18 der aktuellen FinVermV:

„Der Gewerbetreibende muss dem Anleger auf einem dauerhaften Datenträger vor Vertragsschluss eine Erklärung über die Geeignetheit der im Rahmen der Anlageberatung gegebenen Empfehlung (Geeignetheitserklärung) zur Verfügung stellen. Die Geeignetheitserklärung muss die erbrachte Anlageberatung nennen und erläutern, wie sie auf Präferenzen, Anlageziele und die sonstigen Merkmale des Anlegers abgestimmt wurde. Artikel 54 Absatz 12 der Delegierten Verordnung (EU) 2017/565 der Kommission gilt entsprechend.“

Verpflichtende Informationen zum Vermittler und seinen Qualifikationen

Eine Visitenkarte und die sog. statusbezogenen Informationen sind dem Anleger vor der ersten Anlageberatung zu übergeben. Die statusbezogenen Informationen sollen darüber informieren, in welchem Umfang und zu welchen Anlageklassen der Berater Finanzanlageprodukte anbieten darf. Hinterlegt sind diese Daten in einem Vermittlerregister der DIHK, die jeden in Deutschland zugelassenen Finanzanlagenvermittler mit einer Registrierungsnummer führt, unter der er in diesem Register zu finden ist.

Über die statusbezogenen Informationen kann ein Anleger schnell und unkompliziert sicherstellen, dass der vor ihm sitzende Finanzvermittler wesentliche Grundzüge der gesetzlichen Anforderungen kennt, die in der heutigen unabhängigen Finanzberatung verpflichtend sind und diese Kenntnis auch bei seiner örtlichen IHK mit einer Prüfung nachgewiesen hat.

Als Anleger eine fachgerechte Beratung erkennen

Folgende Fragen können Anlegern helfen eine Beratung auf deren Qualität zu untersuchen:

- Hat sich mir der Vermittler zu Beginn der Finanzberatung mit der Übergabe einer Visitenkarte und den sog. Statusbezogenen Informationen vorgestellt?

Anm.: Letzteres weist aus, ob der Berater die für die Geldanlagen nötigen Zertifizierungen hat und damit im Vermittlerregister seiner IHK eingetragen ist. - Hat sich der Vermittler nach meinen finanziellen Voraussetzungen, Verhältnissen, Erfahrungen in Finanzdingen und Bedürfnissen erkundigt, um eine angemessene Geldanlage anzubieten, die meinen Zielen, meinem zeitlichen Anlagehorizont und meinem Risikoprofil entspricht?

- Wurde ich über mögliche Nachschusspflichten aufgeklärt und über mögliche Risiken, die zum Verlust meiner Einlage führen könnten?

- Hat der Vermittler gezeigt, was die jeweilige Geldanlage an Gebühren kostet, ebenso was seine eigene Beratungsarbeit kostet?

- Wurden meine Aussagen und die Empfehlungen des Vermittlers in einem Protokoll dokumentiert, das er vor der Übergabe mit mir durchgesprochen hat?

- Habe ich digital oder per Papier alle erforderlichen Dokumente zur Beurteilung einer Geldanlage bekommen wie Verkaufsprospekt, eventuelle Nachträge, wesentliche Anlegerinformationen, aktuelle Geschäftsberichte, Plausibilitätsprüfungen, Risikoklassifizierungen, Leistungsbilanzen, Artikel in den Medien, IDW S4-Gutachten und andere Gutachten?

- Habe ich ausreichend Zeit gehabt, um mich vor der Investitionsentscheidung mit diesen Dokumenten zu beschäftigen?

- Macht das Investitionskonzept des Emittenten einen plausiblen Eindruck auf mich?

- Hat mich mein Vermittler über mögliche negative Presse zur empfohlenen Geldanlage in seriösen Medien wie dem Handelsblatt hingewiesen, wenn vorhanden?

Kann der Anleger nicht alle diese Fragen mit Ja beantworten, liegt womöglich ein Mangel in der Finanzberatung vor oder sogar ein Fehler. Sollte die gezeichnete Geldanlage nicht den erwünschten Verlauf nehmen, wären hier mit anwaltlicher Hilfe Ansatzpunkte, um den Vermittler in Haftung zu nehmen. Das muss im Einzelfall natürlich geprüft werden; eine pauschale Vorverurteilung wird Anlegern ohne Hilfe von Experten in Kapitalrechtsfragen womöglich noch höhere Verluste bescheren, nämlich durch Anwalts- und Gerichtskosten.

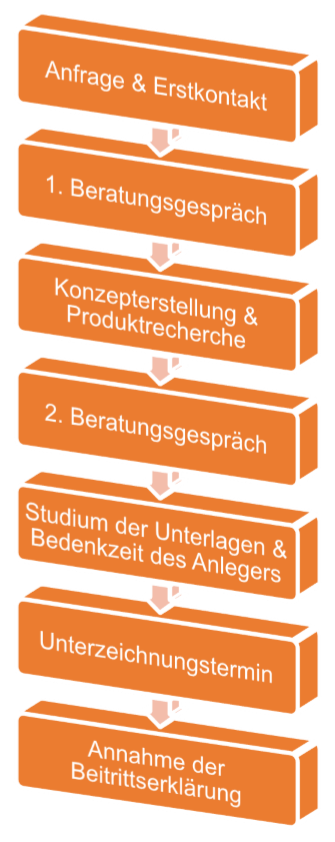

Ablauf einer Anlageberatung

Angenommen, Sie wollen Geld investieren, z. B. 100.000 Euro. Aber wie? Die folgende Grafik soll einen Überblick geben, welche Schritte –  vom ersten Kennenlernen bis zur Unterzeichnung von Verträgen – eine normal verlaufende Finanzberatung ausmachen. Natürlich ist die Beratung so individuell wie die Menschen, die ihr beiwohnen. Jeder einzelne Schritt kann auch anders aussehen und in unterschiedlicher Form und Reihenfolge erfolgen. Vor allem ist es Ihnen überlassen, wie viele Informationen Sie dem Vermittler im Verlauf der Beratungsgespräche preisgeben.

vom ersten Kennenlernen bis zur Unterzeichnung von Verträgen – eine normal verlaufende Finanzberatung ausmachen. Natürlich ist die Beratung so individuell wie die Menschen, die ihr beiwohnen. Jeder einzelne Schritt kann auch anders aussehen und in unterschiedlicher Form und Reihenfolge erfolgen. Vor allem ist es Ihnen überlassen, wie viele Informationen Sie dem Vermittler im Verlauf der Beratungsgespräche preisgeben.

1. Anfrage/erster Kontakt

- meist telefonisch oder per E-Mail

- erstes Kennenlernen

- oberflächliche Bedarfsanalyse

2. Erstes Beratungsgespräch

- meist persönlich oder per Telefon/Skype

(Achtung: Der Gesetzgeber verlangt die Aufzeichnung jeder telefonischen und elektronischen Beratung!) - ausführliche Bedarfsanalyse: finanzielle Verhältnisse, Bedürfnisse und Ziele des Anlegers, seine Erfahrungen mit Geldanlagen, Portfolio-Check

- eventuell erste Ideen des Anlageberaters zu Strategien oder Produkten oder Weiterempfehlung, falls der Anlageberater dem Bedarf des Anlegers nicht gerecht werden kann

- Austausch von Visitenkarten und Übergabe der statusbezogenen Informationen

3. Konzepterstellung und Produktrecherche durch den Anlageberater

- Der Berater stellt mit den im Markt vorhandenen Anlageprodukten ein Portfolio zusammen, das für den Anleger geeignet ist und Risiken, Chancen, Laufzeiten, Liquidität, Return of Invest, Ausschüttungsmodalitäten sowie eine übergeordnete Strategie berücksichtigt.

4. Zweites Beratungsgespräch

- meist persönlich, seltener per Telefon oder Skype

- kurze Zusammenfassung des ersten Gesprächs und des Kundenbedarfs

- der Anlageberater erläutert sein Konzept und präsentiert seine

- Produktvorschläge, abgestimmt auf die Bedürfnisse und finanziellen

- Möglichkeiten des Anlegers

- Produkterklärung: Chancen, Risiken, Investitionskriterien, Kosten,

- Laufzeit und andere Rahmenbedingungen der vorgeschlagenen Produktlösungen

- Übergabe wesentlicher Dokumente zum Produkt:

- Beitrittserklärung

- Verkaufsprospekt (wenn das Produkt prospektpflichtig ist)

- Produktinformationsblatt / Wesentliche Anlegerinformationen

- Geschäftsberichte und Leistungsbilanzen, wenn vorhanden

- IDW S4-Gutachten, Plausibilität-und Risikoprüfungen, wenn vorhanden

- weitergehendes Werbematerial wie Flyer, Broschüren und Informationen zum Emittenten

- Angabe relevanter Internetquellen zur weiteren Recherche des Anlegers

- hilfreiche Hinweise zum Studium und Verständnis der Unterlagen (zum Beispiel Prospektwegweiser, Auflistung wichtiger Kapitel im Prospekt…)

5. Studium der Unterlagen / Bedenkzeit des Anlegers

- Hier ist der Anleger aufgefordert, sich besonders mit dem Emissionsprospekt und dem PIB bzw. den WAI zu beschäftigen, um sich ein Urteil zu der Anlage bilden zu können.

6. Unterzeichnungstermin

- meist persönlich, seltener per Skype oder Telefon mit Zusendung der unterzeichneten Dokumente per Post

- eventuelle Anpassung des Konzepts und der Gewichtung bestimmter Produkte und Anlagesummen

- Besprechung der Beitrittserklärung (Datenschutz, Widerrufsfrist – und belehrung, Empfangsbekenntnis bestimmter Unterlagen, Angaben zum Geldwäschegesetz, Überweisungsmodalitäten) und Unterzeichnung

- Anfertigung und Besprechung des Beratungsprotokolls mit sofortiger oder vereinbarter späterer Übergabe

7. Annahme der Beitrittserklärung durch den Emittenten

- der Anleger bekommt per Post den Eingang seiner Beitrittserklärung bestätigt

- Überweisung der gezeichneten Summe durch den Anleger oder Abbuchung der ersten Rate im Falle von Ratensparverträgen durch die Verwaltung des Produktanbieters

- postalische Bestätigung des Geldeingangs mit Übergabe eines Anlagezertifikat, wenn vorhanden

Vermögensverwaltung – Entscheidungen ganz abgeben

In der Anlageberatung ist der Anleger Kapitän seines Vermögensschiffs, das er selbst steuert, sich aber unterstützend einen Navigator an Deck holt, um Untiefen und Stürmen aus dem Weg zu gehen. Schiffseigner, die zu Hause bleiben möchten und die Fracht komplett einem fremden Kapitän anvertrauen, können den Weg über eine Vermögensverwaltung wählen. Was bis vor wenigen Jahren eher Wohlhabenden vorbehalten war, können sich bei einigen Anbietern auch mittlere Vermögende leisten: Die Inanspruchnahme einer Vermögensverwaltung.

Heute sind sogar mit wenig Geld Vermögensverwaltungen zu beauftragen, die dann allerdings selten aktiv gemanagt werden, sondern rein digital. Das spart Kosten. Nur die Eingabe des Risikoprofils genügt und Algorithmen übernehmen den Rest anhand einer Vielzahl voreingestellter Anlagemöglichkeiten.

Vorteile einer Vermögensverwaltung

Die ersten Beratungsgespräche zwischen einer potentiellen Vermögensverwaltung und dem Vermögenden – „Anleger“ wäre hier nicht der ganz passende Begriff – ähneln sich denen der normalen Finanzberatung unabhängig gestaltet: Es geht um Kenntnisse, Ziele, Wünsche, Risikobereitschaft und um die finanzielle Situation des Interessenten. Steht der Kurs fest und der Geldgeber entscheidet sich für die Verwaltung seines Vermögens, beschränkt er sich weitgehend auf eine passive, zuschauende Rolle. In gewissen Zeitabständen bekommt er Reports über den Stand seiner gemanagten Anlagen oder wird in außerordentlichen Situationen zu einem Treffen eingeladen.

Der Vorteil liegt auf der Hand: Der Vermögende muss sich um wenig bis nichts kümmern, er spart Zeit und Mühe, kann Unterschriftenmarathons entgehen und geht der Beschäftigung mit einer Materie, die er vielleicht gar nicht mag und verstehen will, aus dem Weg.

Im besten Fall macht die Vermögensverwaltung gute Arbeit und ordentliche Renditen. Im weniger guten Fall schwankt der Kontostand, es geht wie auf Finanzwellen auf und ab – und im schlechtesten Fall gibt es ein Minus zu verzeichnen, dessen Größe davon abhängt, wann sich die Wege trennen.

Nachteile einer Vermögensverwaltung

Wie der Name ausdrückt: Ein gewisses Vermögen muss vorhanden sein, was verwaltet werden kann. Wem es um Vermögensaufbau geht und wie viele junge Menschen erst im Begriff ist, ein Vermögen zu erschaffen, ist bei einer Vermögensverwaltung eher falsch.

Vermögensverwaltungen üben meist Provisionsverzicht, haben aber Managementkosten, die regelmäßig anfallen. Diese Verwaltungskosten zzgl. der Inflationsrate müssen als jährliche Rendite nach Steuern eingespielt werden, um wenigstens kein Geld zu verlieren. Hier zählt der Nachweis einer Leistungsbilanz einer Vermögensverwaltung, ob sie diese Renditen regelmäßig zu erwirtschaften in der Lage ist.

Die Erfahrung lehrt, dass Vermögensverwalter weitgehend emotionslos das Geld ihrer Kunden verwalten. Ein persönlicher Bezug ist selten und wird sogar oft eher schädlich genannt als Beeinflussung der Objektivität. Die kann ein Vorteil sein, kann sich aber auch als Nachteil erweisen. Eine emotionale Bindung, wie sie der Anleger zu seinem „Vermögensschiff“ hat, das Fondsmanagement zu seinem Portfolio, der Anlageberater zu seiner Strategie – diese Bindung macht häufig aus rein geschäftlicher Motivation erst vollen Einsatz.

Vermögensverwaltung oder Anlageberatung?

„Je offensiver und dynamischer ein Kunde ist, also ein relativ hohes Renditeziel besitzt, desto eher passt die Anlageberatung“, sagt Gottfried Urban, Vorstandsvorsitzender der Bayerische Vermögen AG. Wer allein mit der Sicherung und Erhaltung seines schon aufgebauten Vermögens zufrieden ist, verkraftet auch schwache Jahre einer Vermögensverwaltung. Letztlich zählt, wie sehr dem Anleger an einem Vermögensaufbau liegt und wie viel Kontrolle er über seine Finanzen behalten möchte.

Geldanlagen Vergleich – Möglichkeiten Finanzanlagen einzuschätzen

Viele Geldanlagen sind komplex und schwer zu durchschauen, was einen Anlageinteressenten abhängig gemacht hat von der Meinung anderer. Wer aber weiß, auf welche der vielen Dokumente einer Anlage er achten und wie er sie einordnen muss, kann leichter Vergleiche herstellen und sich eine eigene Meinung bilden.

Viele Geldanlagen sind komplex und schwer zu durchschauen, was einen Anlageinteressenten abhängig gemacht hat von der Meinung anderer. Wer aber weiß, auf welche der vielen Dokumente einer Anlage er achten und wie er sie einordnen muss, kann leichter Vergleiche herstellen und sich eine eigene Meinung bilden.

Das Verkaufsprospekt – Grundlage jeder Finanzberatung

Eine wesentliche Neuregelung für offene und geschlossene Fonds ist die Einführung einer Prospektpflicht. Emittenten sind seit 2013 gezwungen, ein Verkaufsprospekt bei der BaFin einzureichen und genehmigen zu lassen, bevor ein Fonds Geld einsammeln darf. Das Prospekt einer Vermögensanlage soll dem Anleger Gelegenheit geben, sich umfassend mit dem Angebot des Produktgebers auseinanderzusetzen. Die BaFin prüft dabei allerdings nur, ob gesetzliche Mindestangaben gemacht werden wie die Warnung vor verschiedenen Totalverlustrisiken, ob widersprüchliche Aussagen enthalten sein könnten und ob das Angebot in einer verständlichen Fassung vorliegt. Auch wenn damit nicht die Seriosität und Plausibilität des Angebots feststeht, ist das Verkaufsprospekt für Anleger jeder Art die wichtigste Informationsquelle zu einem Produkt. Daher unterliegen auch sämtliche Nachträge zum Verkaufsprospekt einer strengen Übergabepflicht; Nachträge weisen zum Beispiel auf Veränderungen hin in

- der Geschäftsführung,

- den Investitionskriterien oder

- der Fondskonstruktion

Der einfache Geldanlagen Vergleich: das Produktinformationsblatt

Ein weiteres wichtiges Instrument zur Prüfung einer Geldanlage und zum Geldanlagen Vergleich ist das Produktinformationsblatt (PIB) oder Vermögensanlageninformationsblatt (VIB) genannt; bei Bankprodukten, z. B. für Investmentfonds, heißt dieses Pflichtdokument „Wesentliche Anlegerinformationen“ (WAI). Um die Verwirrung komplett zu machen, gibt es für diese meist 2-seitige Anlegerinformationen auch den Begriff „Key Investor Information Document (KIID)“.

Diese Informationspflicht besteht seit 2011, aber nunmehr sind Vermögensberater in ihrer Anlageberatung gesetzlich aufgefordert, diese Informationsblätter auszuhändigen, bevor der Anleger eine Entscheidung trifft.

Die wenigen Seiten geben hierbei komprimiert Auskunft über den Inhalt des Produkts, ebenso über Risiken, Chancen und Renditen, Kosten und Besteuerung. Anleger haben damit eine gute Möglichkeit, Finanzprodukte zu vergleichen und schnell einen Eindruck zu bekommen, ob die Geldanlage zu ihrem Risikoprofil passt.

Die WAI und das VIB sollen im Sinne der EU-Richtlinie über Märkte für Finanzinstrumente (MiFID II) ersetzt werden durch ein sog. Basisinformationsblatt. Dies wäre ein Schritt zu weniger Verwirrung, mehr Einheitlichkeit und der besseren Vergleichbarkeit aller innerhalb der EU angebotenen Finanzanlagen.

Dass solch ein Basisinformationsblatt erforderlich ist, kann durchaus mit Humor gesehen werden:

Der Gesetzgeber hat die Pflichtangaben in einem Verkaufsprospekt zum Schutz des Anlegers derart ausufern lassen, dass er selbst erkennt: Die wenigsten Anleger lesen und verstehen diese Bleiwüste an Informationen im von der BaFin geforderten Verkaufs- bzw. Emissionsprospekt. Deshalb verlangt er nun zusätzlich, dass jeder Produktanbieter sein Verkaufsprospekt verständlich zusammenfasst mit allen wesentlichen Informationen zum Anlagenprodukt.

Neuerungen in der Anlageberatung seit MiFID II am 03. Januar 2018

Seit der europäischen Finanzmarktrichtlinie MiFID II, gültig ab dem 03.01.2018, hat das Basisinformationsblatt eine weitere Aufwertungen erfahren. Zuerst einmal ist die sog. Zielmarktdefinition wichtig, die ein Emittent dort aufzuführen hat:

Diese Definition beschreibt, für wen die Geldanlage als Zielgruppe erstellt wurde unter Berücksichtigung bestimmter Kategorien wie

- Privater Anleger / professioneller Anleger

- Anlageziel

- Fähigkeit Verluste hinzunehmen

- Anlagehorizont

- Erfahrungen und Kenntnisse in Finanzanlagen

Der Vermittler soll sich an diese Zielmarktdefinition halten; weicht er davon ab, so hat er dies gesondert zu begründen. Verkauft er etwa ein Produkt der höchsten Risikoklasse und nimmt dem Anleger dafür den Großteil seines Vermögens ab, wäre dies ein Beratungsfehler – außer, der Anleger unterschreibt ausdrücklich, dass er sich der möglichen Tragweite des Geschäfts für seine gesamte finanzielle Situation bewusst ist.

MiFID II soll ebenfalls für die Vereinheitlichung der Risikoklassen sorgen; diese Tabelle umfasst sieben anstatt nur fünf Stufen, die bisher in den meisten Fällen herangezogen wurden:

| Gesamtrisikofaktor SRRI nach MiFID II (Synthetic Risk and Reward Indicator) |

alte Einteilung nach Risikoklassen (RKL) |

| 1 | konservativ |

| 2 | konservativ |

| 3 | risikoscheu |

| 4 | risikoscheu |

| 5 | risikobereit |

| 6 | spekulativ |

| 7 | hochspekulativ |

Außerdem müssen sämtliche Institute, die Geldanlagen anbieten, nach MiFID II noch ausführlicher und präziser auf die Kosten- und Gebührenstruktur der angebotenen Produkte eingehen. Dazu gehören nun auch Kosten, die voraussichtlich entstehen neben den schon feststehenden sowie die Aufkärung von Kosten, die nach der Zeichnung des Produkt konkret entstanden sind.

Ob all diese Maßnahmen am Ende wirklich der Transparenz dienen, muss abgewartet und untersucht werden. In jedem Fall sorgt jede weitere Regulierung für ein noch größeres Emittentensterben, was wiederum einer Stärkung des traditionellen Finanzsektors um Banken und Versicherungen entspricht.

Geschäftsberichte & Leistungsbilanzen – Nachweis funktionierender Geldanlagen

Geschäftsberichte sind ein herausragendes Prüfungselement einer jeden Geldanlage. Selbst Rumpfgeschäftsberichte von Fonds, die mitten im Jahr von der BaFin zugelassen wurden, geben dem kundigen Prüfer Hinweise zum Umgang mit Kosten und der daraus resultierenden Investitionsquote.

Schon investierte Anleger können den Verlauf des Nettoinventarwerts zu Hilfe nehmen, um sich von den Fähigkeiten des Fondsmanagements und dem Anspruch stetiger Wertsteigerung zu überzeugen; der Nettoinventarwert wird in den Geschäftsberichten aller Sachwertfonds dargestellt.

Einen guten Überblick über die Leistungsfähigkeit einer Geldanlage und ihres Managements geben auch Leistungsbilanzen, die seriöse Produktanbieter in unterschiedlichen Formen anbieten. Hier lohnt es sich für Anlageinteressenten immer, danach zu fragen.

Davon abgesehen bedeutet jeder zusätzliche Geschäftsbericht, dass der Emittent ein weiteres Jahr Erfahrung hat in der Vermögensverwaltung von Geld. Wie lange eine Fondskonstruktion schon angeboten wird und sich im Markt behauptet, ist oft ein Qualitätskriterium darüber, wie werthaltig sie auch ist. Die Erfahrung zeigt meistens: Wer länger als 4-5 Jahre am Finanzmarkt auffindbar ist, ist grundsätzlich fähig und anlegerorientiert.

Plausibilität, Risikoklassifizierung und andere Gutachten

Der Gesetzgeber erlegt keinem Anleger die Ausbildung zum Finanzexperten auf, damit er gute Anlageentscheidungen für sich treffen kann. Deshalb nimmt er seit 2013 Vermögensberater auch verstärkt in die Pflicht. Gleichwohl wird vom Anleger verlangt, dass er sich mit den Dokumenten einer Geldanlage auseinandersetzt. Zum Beispiel wird vom Gesetzgeber Folgendes erwartet:

Der Anleger ist aufgefordert, ein Verkaufsprospekt zu lesen – trotz sperriger Finanzfachsprache auf oft mehr als 100 Seiten. Und: Der Anleger soll ein Mindestmaß an gesundem Menschenverstand in der Vermögensberatung walten lassen, um die Plausibilität einer Anlagekonstruktion einzuschätzen.

Beispiel: Addieren sich Kosten, die vor der Investition des eingesammelten Geldes abgezogen werden und Agio auf 25 % bei 3 % jährlichen Managementkosten bei einer in Aussicht gestellten Rendite von 5 %, ist die Investitionsquote nach Abzug von 10 % Liquiditätsreserve so niedrig, dass ein Anleger allein zehn Jahre zur Amortisation seiner Kosten benötigen würde. So eine Konstruktion ist nicht plausibel.

Der gesunde Menschenverstand möge auch bei der Einschätzung von Risiken und der Wahrscheinlichkeit eines Totalverlusts eingeschalten bleiben.

Beispiel: Ein Beteiligungsfonds, der in frisch gegründete oder wenige Jahre alte Firmen investiert, wirbt mit überdurchschnittlichen Renditen. Selbst oberflächliche Recherchen im Internet zeigen, dass Start up-Finanzierungen eine exorbitante Ausfallquote des investierten Geldes haben – also extrem spekulativ sind und sich keinesfalls zum soliden Vermögensaufbau, geschweige zur Altersvorsorge eignen. Viele Richter geben hier Anlegern eine Mitschuld im Falle von Totalverlusten, selbst wenn der Anlageberater verkaufsfördernde Falschaussagen gemacht haben sollte.

Plausibilität und Risiken einer Geldanlage einschätzen

Nun stehen Anlegern zu Fragen der Plausibilität und der Risiken allerdings Hilfsmittel zur Verfügung, die sie selten nutzen:

Nun stehen Anlegern zu Fragen der Plausibilität und der Risiken allerdings Hilfsmittel zur Verfügung, die sie selten nutzen:

1. Vermögensberater sind verpflichtet darauf hinzuweisen, wenn sie – aus welchem Grund auch immer – keine eigenständige Plausibilitätsprüfung durchgeführt haben. Sollte eine Unterlassung durch Prüfung des Beratungsprotokoll nachvollziehbar sein, läge ein Haftungsanspruch für geschädigte Anleger vor.

Ansonsten verlangt der Gesetzgeber schon seit Jahrzehnten von jedem Vermittler, selbstständig eine ordentliche Plausibilitätsprüfung für jedes seiner angebotenen Produkte durchzuführen. Das bedeutet: Er muss prüfen, ob die Angaben im Verkaufsprospekt stimmig, nachvollziehbar und ohne Widersprüche ist. Sprechen Sie ihn darauf auch gerne an!

2. Die Mehrheit seriöser Fonds gibt Plausibilitätsprüfungen bei unabhängigen Wirtschaftsprüfern in Auftrag, die der Anleger meist kostenfrei direkt bei der prüfenden Stelle anfordern kann. Solch ein Gutachten ist oft entscheidend bei der Auswahl von Geldanlagen. Leider Fragen Anleger zu selten danach, weil sie nicht wissen, dass es diese wertvolle Prüfungsinstanz gibt.

3. Gutachten gibt es auch im Falle von Risikoklassifizierungen: Auch diese werden von Fonds häufig in Auftrag gegeben, die der Anleger direkt vom Gutachter anfordern kann. Damit ist der Anleger in der Lage, eine möglicherweise verkaufsfördernde, weil zu niedrige Risikoeinstufung des Vermittlers zu hinterfragen.

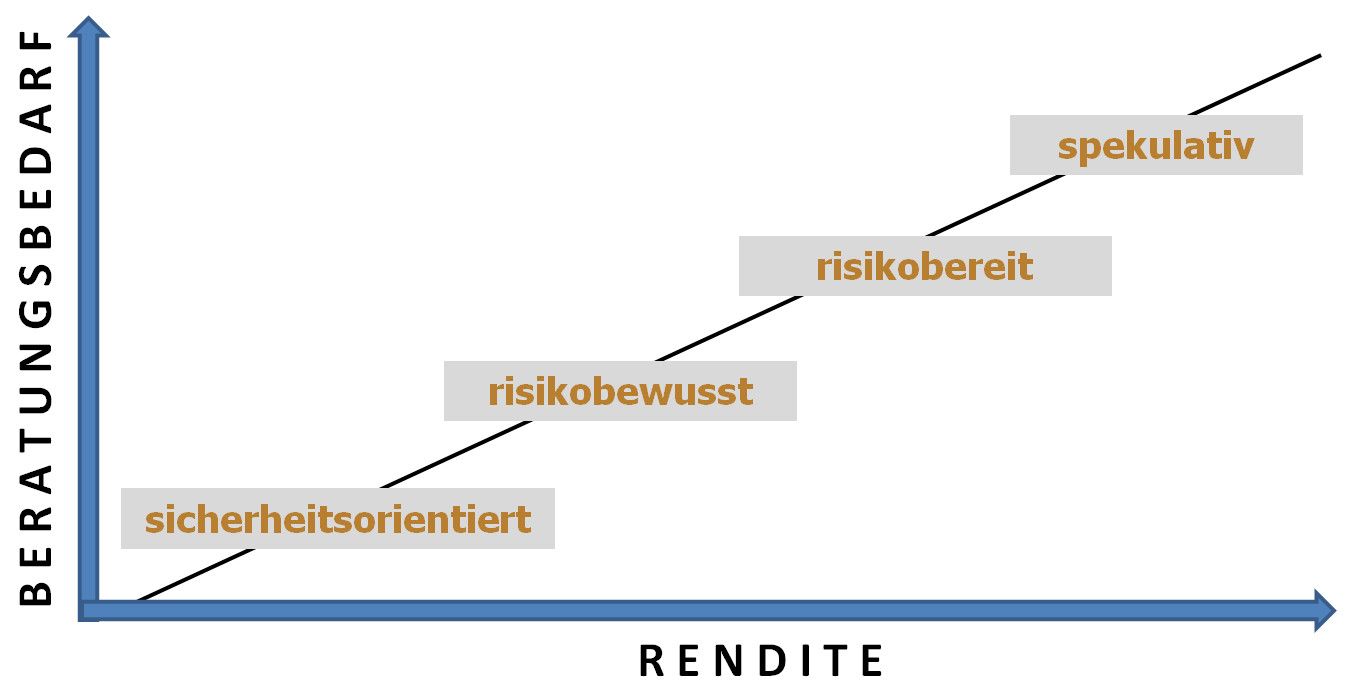

Beispiel: Innerhalb der oft gebräuchlichen 4-stufigen Risikoklassifizierung „sicherheitsorientiert – risikobewusst – risikobereit – spekulativ“ stuft der Vermögensberater eine Geldanlage als „risikobereit“ ein und dokumentiert im Beratungsprotokoll, dass er über diese nur dritthöchste Risikostufe aufgeklärt hat. Ein externes Gutachten bescheinigt dem Fondskonzept allerdings die Einstufung „spekulativ“. Im Falle eines Totalverlustes liegen hier gute Chancen für einen Haftungsanspruch, da dem Anleger eine wenigstens annähernd sichere Geldanlage versprochen wurde.

Es gibt aber auch das gegenteilige Beispiel: Ein Vermittler macht den Anleger auf spekulative Elemente in den Investitionskriterien aufmerksam und stuft die gesamte Anlage vorsichtshalber als „spekulativ“ ein. Ein unabhängiges Gutachten bescheinigt der Geldanlage etwa aufgrund weitreichender Streuung, Ausschließlichkeit von Eigenkapital und spätfinanzierenden Investitionen hingegen nur die Einstufung „risikobewusst bis risikobereit“.

Diese Diskrepanz in der Risikoklassifizierung würde für den Fonds und für den Vermittler sprechen. Allerdings: Käme es zum Verlust, sind Haftungsansprüche nahezu ausgeschlossen, da der Anleger vom Vermittler über das spekulative Potenzial aufgeklärt wurde und das damit einhergehende Risiko eines Totalverlusts in Kauf genommen werden musste.

Fazit: Möchte ein Anleger eine sichere Geldanlage, muss sie nach neuer Gesetzgebung auch eindeutig als sichere Geldanlage klassifiziert sein. Jeder Schritt, der sich von einer konservativen, sicheren Geldanlage entfernt, muss eindeutig für den Anleger erkennbar sein und dokumentiert werden.

Andere Gutachten für Geldanlagen – IDW S4-Gutachten

Vor allem geschlossene Fonds werben häufig mit einem sog. IDW S4-Gutachten vom Institut der Wirtschaftsprüfer in Deutschland e. V., als wäre dies ein Beleg für die Qualität eines Fonds. Das aber ist irreführend, denn mit dem Gutachten untersuchen die Wirtschaftsprüfer lediglich, ob die im Verkaufsprospekt gemachten Aussagen aus Sicht eines Anlegers verständlich und vollständig sind und ihm einen umfassenden Einblick in Risiken und Chancen der vorliegenden Geldanlage gewähren.

Fazit: Ein IDW S4-Gutachten gehörte lange Zeit zum „guten Ton“ eines Fonds; es ergänzt aber nur die Prospektprüfungen durch die BaFin. Es kann durchaus als vertrauensbildende Maßnahme angesehen werden, sagt aber nichts über die Qualität und Erfolgschancen der jeweiligen Geldanlage aus.

Möglichkeiten der Beratung – Selbststudium, Online Anlageberatung oder Vermögensverwaltung?

Es gibt viele Arten und Formen der Anlageberatung. Das Internet als Kommunikationsplattform erlaubt zusätzlich Beratungen in jeden Winkel der Welt. Brauche ich überhaupt einen Anlageberater oder bilde ich mich selbst finanziell weiter, um gute Entscheidungen zu treffen? Welche Alternativen gibt es zu einer Bank als Anlaufstelle für Finanzberatung und welche Vorteile haben sie? Oder alle Entscheidungen an eine Vermögensverwaltung abgeben? Darüber soll das folgende Kapitel Auskunft geben.

Selbststudium

Vor der Bildung von Wohlstand steht die Wohlstandsbildung. Mit dem Internet als zentrale Plattform kann sich heutzutage jeder in Eigeninitiative finanziell bilden. Schon mit wenigen Suchbegriffen lassen sich unzählige Podcasts, Blogs, Websites und Videos zu Themen rund um Wirtschaft, Finanzen, Geldanlagen und Anlageberatung finden. Um das Wesentliche vom Verzichtbaren zu unterscheiden, genügt oft eine Frage wie: Ist der, der mir sein Wissen über Geldanlagen und Tipps zur Anlageberatung anbietet, ein erfolgreicher Investor? Ist er selbst in den Anlagen investiert, die er womöglich empfiehlt? Ein guter Pädagoge mit angelerntem Finanzwissen ist mit seinen Webinaren, Blogs und Websites meistens kein Helfer zum eigenen Vermögensaufbau. Es muss ein guter Pädagoge sein, der auch noch erfolgreich Vermögen aufgebaut hat.

Telefonische Anlageberatung

Das erste Kennenlernen und Gespräch findet oft am Telefon statt. Lässt sich doch auch rein mündliche schnell feststellen, ob der Anlageberater für die Anliegen des Interessenten Lösungen anbieten kann, deren Verfolgung sich über die Vereinbarung weiterer Treffen lohnt. Diese finden meistens persönlich statt oder über Bild-zu-Bild-Übertragung.

Pikantes Detail, worüber ab Ende 2018 Anlageinteressenten vor jeder Art Beratung per Telefon/Internet auch vom Vermittler aufgeklärt werden müssen: Der Gesetzgeber verpflichtet alle Vermittler, jedes Anlagegespräche per Telefon oder Internet aufzuzeichnen! Hier der ausführliche Gesetzestext.

Anlageberatung Online

2021 in Deutschland: Nahezu jeder hat Zugang zum Internet mit den heutigen bequemen  Kommunikationsmethoden. Da ist es naheliegend, dass Anlageberatung online auch bei Finanzanlagen zum Trend werden könnte. Der längst in internationale Dimensionen vorgedrungene Beratungsalltag zeigt, dass der Verbraucher für das erste Kennenlernen eines Anlageberaters ungern lange Strecken fährt, selbst wenn es in der Anlageberatung um viel Geld geht. Um einen Finanzberater kennenzulernen, können daher Videokonferenzen z. B. per Skype oder Zoom nützlich sein. Oft genügen im Nachgang Telefonate und ein persönliches Treffen, die zahlreichen Dokumente für die Unterzeichnung einer Geldanlage zu besprechen.

Kommunikationsmethoden. Da ist es naheliegend, dass Anlageberatung online auch bei Finanzanlagen zum Trend werden könnte. Der längst in internationale Dimensionen vorgedrungene Beratungsalltag zeigt, dass der Verbraucher für das erste Kennenlernen eines Anlageberaters ungern lange Strecken fährt, selbst wenn es in der Anlageberatung um viel Geld geht. Um einen Finanzberater kennenzulernen, können daher Videokonferenzen z. B. per Skype oder Zoom nützlich sein. Oft genügen im Nachgang Telefonate und ein persönliches Treffen, die zahlreichen Dokumente für die Unterzeichnung einer Geldanlage zu besprechen.

Ab 2021 gilt für Beratungen per Telefon: Derartige Konferenzen sind aufzeichnungspflichtig! Darüber muss der Klient vor der Aufzeichnung aufgeklärt werden. Sollte er die Aufzeichnung ablehnen, ist keine Anlageberatung möglich.

Qualitätskriterien und Fragestellungen für eine Anlageberatung per Videokonferenz:

- Ist die Webcam des Finanzberaters von guter Qualität, das Bild scharf und gut ausgeleuchtet?

- Schaut der Berater vorwiegend auf seinen Bildschirm, um mich zu sehen, oder schaut er in die Linse der Webcam, um bewusst zu mir zu sprechen?

- Kann der Anlageberater allein über Bild und Ton eine lebendige Gesprächsatmosphäre erzeugen? Transportiert mir das Bild einen authentischen Menschen, der die modernen Kommunikationsmittel zu benützen versteht?

- Ist der Raum im Bildhintergrund geordnet, ruhig, frei von Ablenkungen?

- Hat mir der Anlageberater im Vorfeld alle Unterlagen gemailt, die er mir nach neuer Gesetzgebung zu Beginn der ersten Beratung aushändigen müsste (Visitenkarte, statusbezogene Informationen)?

Anlageberatung von Sparkassen, Banken und Versicherungen

Umfragen zur Qualität der Anlageberatung in Sparkassen und Banken finden ständig statt. Trotz Finanzkrisen und häufig schlechter Presse, genießen diese Institute nach wie vor ein erstaunlich großes Vertrauen, wenn es um Geld anlegen geht. Die Commerzbank, Deutsche Bank, HypoVereinsbank, Santander Bank, Postbank und Targobank und einige Sparkassen nehmen in Umfragen regelmäßig die vorderen Plätze ein, wenn es um die Beratungsqualität geht. Die Umfragen untersuchen dabei die folgenden Kriterien:

- Qualität der Bedarfsanalyse – wie gründlich die Finanz- und Lebenssituation des Kunden untersucht wird

- Lösungskompetenz – wie vollständig und korrekt der Anlageberater Fragen beantworten kann

- Serviceorientierung – wie freundlich, geduldig und hilfsbereit der Anlageberater ist

Die Gesetzgebung seit 2013 und die Pflicht zum Beratungsprotokoll hat hier deutliche Verbesserung gebracht. Kritiker solcher Umfragen merken allerdings an, dass diese oft von den Banken selbst initiiert werden, es sich also um getarnte Werbeaktionen handelt. Außerdem besteht in Sparkassen und Banken bei der Anlageberatung vorwiegend Quotenpflicht. Damit soll der Verkauf bestimmter und für die Bank profitabler Bankprodukte gefördert werden, was eine bedarfsgerechte Beratung erschweren, wenn nicht sogar unmöglich machen dürfte.

Einfaches Beispiel: Ein Kunde, schon breit aufgestellt mit betrieblicher Altersvorsorge, Lebensversicherungen verschiedener Versicherer, physischem Gold und einer Immobilie, möchte sein Depot breiter streuen. Verkauft ihm die Bank die Aktie vieler verschiedener Unternehmen, ist das für sie erheblich lukrativer, als würde sie etwa ein ETF empfehen, dessen Aufnahme ins Depot kaum Gebühren verursacht und zugleich die Streuung in eine Vielfahl von Aktien weit über den DAX und andere Standard-Indices hinaus.

Der größte Kritikpunkt liegt letztlich bei den Lösungen selbst, also bei den Produkten, die gerade in Zeiten historisch niedriger Zinsen nicht immer effektiv zum Vermögensaufbau beitragen.

In den Augen unbedarfter Verbraucher punkten Banken und Versicherungen noch immer mit dem Faktor Sicherheit durch ihre systemrelevante Bedeutung und durch die gesetzliche Einlagensicherung.

Unabhängige Finanzberater – Qualitative Vermögensberatung

Die Finanzreform 2013 hat auch bei den unabhängigen Anlageberatern in Deutschland zu einer deutlichen Verbesserung der Beratungsqualität geführt. Wie bei den Emittenten hat sich allerdings auch die einst große Zahl von Beratern massiv verkleinert durch schwerwiegende Auslesefaktoren. Übrig geblieben sind überwiegend Finanzberater, die ihre Arbeit wirklich gern machen, um Kompetenz bemüht sind und bereit, weder Geld noch Aufwand für die zahlreichen hinzugekommenen Verordnungen zu scheuen.

Auslesefaktoren waren unter anderem:

| Die Haftungs- und Dokumentationspflichten wurden erheblich angehoben. Unabhängige Anlageberater, die mit verschiedenen Emittenten zusammen arbeiten, haben einen noch nie dagewesenen bürokratischen Aufwand für jede Geschäftsanbahnung zu leisten. |

| Die Pflicht zum Abschluss einer Vermögensschadensversicherung ist teuer, die Pflicht zur regelmäßigen Fortbildung in Seminaren und durch tägliche Lektüre des Handelsblatts ist aufwändig. |

| Anlageberater haben immer mehr Konkurrenz durch digitale Vermögensverwalter, also automatisierte Handelssysteme, die mit schlanken Kosten und großer Streuung werben. |

| Der größte Teil der Anlageberater hat die Finanzbranche verlassen, um den teils strengen Zertifizierungsrichtlinien (Verlinkung zu „Neue Pflichten für Finanzanlagenvermittler) mit ihrem hohen Lernaufwand zu entgehen. |

| Die Vergütung durch Provisionen reduziert sich stetig, bedingt durch gesetzliche Rahmenvorgaben und durch den Konkurrenzdruck günstigerer digital-automatisierter Anlagemöglichkeiten. Dazu kommt die Pflicht zur Offenlegung jeglicher Verdienste vor dem Kunden. |

| Jeder Anlageberater ist dauerhafter Testierung der IHK unterworfen. Sein Gewerbe darf er nur nach Prüfung seiner Sachkunde, Zuverlässigkeit und mit geordneten finanziellen Verhältnissen ausüben. |

Dennoch gibt es Anlageberater, die ihren Beruf mit Leidenschaft und hohem Engagement ausüben und bereitwillig der gesetzlichen „best advice“-Vorgabe folgen: der Pflicht, jedem Kunden die bestmögliche Beratung und Betreuung zukommen zu lassen. Und so klingt es im Gesetzestext § 11 der aktuellen FinVermV: „Der Gewerbetreibende ist verpflichtet, seine Tätigkeit mit der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit im bestmöglichen Interesse des Anlegers auszuüben.“

Gleichzeitig schätzen Kunden nach wie vor, in Finanzfragen einen Ansprechpartner persönlich anrufen und treffen zu können.

Die beste Form der Anlageberatung

Wie überall ist die Form der Anlageberatung eine Frage der eigenen Ansprüche und Vorlieben desjenigen, der Geld anlegen möchte. Je genauer ein Anleger wissen möchte, was sein Geld wann wo wie macht, desto mehr ist er auf kompetente Ansprechpartner angewiesen. Die direkte Kommunikation über das Internet kann viel Zeit, Aufwand und Geld ersparen. Unabhängig von der Form der Anlageberatung wird jedem Anleger letztlich am wichtigsten sein: ob die Beratung zur Verbesserung seiner Vermögensverhältnisse beiträgt.

Der Anlageberater – Wie erkenne ich Qualität?

Gute Verkäufer, aber schlechte Anlageberater haben Verbrauchern in der Vergangenheit viel Geld gekostet. Wie finde ich heraus, wie kompetent mein Anlageberater ist? Oft sind es einfache Fragen, die unerwartete Erkenntnisse bringen und schnell zeigen, ob ich dem für mich richtigen Finanzexperten gegenüber sitze oder nicht.

Wo und wie finde ich einen guten Anlageberater?

In Deutschland gibt es über 200.000 Menschen, die Anlageberatung machen oder das, was sie dafür halten (eine Versicherung zu verkaufen ist z. B. keine Anlageberatung). Nahezu jeder dürfte davon eine Website haben, die sein Leistungsspektrum darstellt. Es ist also weniger die Frage, ob und wie ich einen Anlageberater finde; die Frage ist eher: Wie finde ich einen Anlageberater, der das anbietet, was ich suche?

In Deutschland gibt es über 200.000 Menschen, die Anlageberatung machen oder das, was sie dafür halten (eine Versicherung zu verkaufen ist z. B. keine Anlageberatung). Nahezu jeder dürfte davon eine Website haben, die sein Leistungsspektrum darstellt. Es ist also weniger die Frage, ob und wie ich einen Anlageberater finde; die Frage ist eher: Wie finde ich einen Anlageberater, der das anbietet, was ich suche?

Hier hilft schon allein ein präziserer Eintrag im Suchfeld der Suchmaschine:

Anstatt nur „Anlageberatung Stuttgart“ einzugeben, wäre eine Ergänzung von Keywords zielführender, um die Suchergebnisse einzugrenzen, wie z. B. „Anlageberatung Vermögensaufbau Geldanlage in Sachwerten mittlere Laufzeit“. Auf den ersten Blick gibt es nur Testberichte und informative Artikel zum Thema.

Daher gilt es noch mehr zu präziseren mit dem Ausschluss von Suchergebnissen, z. B. mit „-Finanzierung -Immobilien -Bankenprodukte“. Das Minus vor dem Wort lässt die Suchmaschinen entsprechende Einträge ausblenden.

Tipp: Zuerst geht es darum, einen möglichst passenden Berater zu finden und nicht einen, der in meiner Nähe ist. Daher empfiehlt es sich, in der Suche eine örtliche Eingrenzung wegzulassen. Der Großteil der Kommunikation kann wie oben erwähnt online und telefonisch erfolgen, und selbst ein paar hundert Kilometer zu fahren ist weit günstiger, als eine Geldanlage im Portfolio, die nicht funktioniert.

Honorar oder Provision? Vergütungsmodelle der Anlageberatung

Mit der Einführung des Honoraranlagenberatungsgesetzes im Jahr 2014 wollte der Gesetzgeber der Anlageberatung auf Provisionsbasis eine Alternative zur Seite stellen. Ziel war, dem Anleger eine möglichst objektive Anlageberatung zu gewährleisten, die nicht durch monetäre Anreize beeinflusst wird. Hat sich ein Anlageberater dafür entschieden, ausschließlich durch ein vorab vereinbartes festes Honorar bezahlt zu werden, gilt dies für seine gesamte Beratungstätigkeit; gleichzeitig Provisionen zu bekommen wäre gesetzeswidrig.

Diese strikte Trennung entfacht bis heute regelrechte Glaubenskriege zwischen Anhängern beider Lager. Tatsache ist, dass die Honorarberatung trotz ihrer guten Vorsätze noch immer ein Schattendasein führt. Der Grund: Honorarberater verdienen häufig so wenig, dass sie nicht von diesem Vergütungsmodell leben können, weil die meisten Anleger nicht bereit sind, hunderte Euro für eine Beratung zu bezahlen, deren Nutzen auch nicht gewährleistet werden kann.

Der Stimmungslage gemäß ist zu beobachten, dass Provisionen – vor allem überhöhte, wie sie in der Vergangenheit gezahlt wurden – gleichgesetzt werden mit schlechten Geldanlagen, die dem Anleger mehr schaden als nutzen. Dieser Zusammenhang ist nicht belegt, gibt es doch eine Vielzahl von Produkten, deren Initiator Provisionen von 10% und mehr an den Vermittler vergüten und der Anleger dennoch mit überdurchschnittlichen Renditen rechnen darf.

Der Trend zeigt nach wie vor hin zur Provisionsberatung, auch wenn sie regelmäßig in Medien angegriffen wird wie im SPIEGEL-Interview vom 28.12.2018 – Titel: „Wir können nicht Aufsicht nach Gutsherrenart betreiben“ – mit dem damaligen Chef der Finanzaufsicht BaFin Felix Hufeld, der dort allerdings sagt:

„Jeder Berater muss den besten Kundennutzen im Blick haben. Ich muss allerdings immer ein wenig schmunzeln, wenn manche Lobbyisten die Beratung auf Honorarbasis als Lösung aller Probleme hinstellen.“

Wie Anlageberater ihr eigenes Geld investieren, so beraten sie

Jeder Anlageberater hat die Aufgabe, den Finanzmarkt zu beobachten und wirtschaftliche Zusammenhänge zu verfolgen. Nur so kann er die zu einer bestimmten Zeit und zu einem bestimmten Anleger passenden Geldanlagen recherchieren. Doch wenn der Anspruch auch noch so ganzheitlich ist: Jeder Anlageberater entwickelt mit der Zeit Schwerpunkte in seiner Finanzberatung und Vorlieben für bestimmte Produkte. Das muss überhaupt nicht provisionsgetrieben sein und würde auch schnell entlarvt; ein Anlageinteressent mit gesundem Menschenverstand erkennt irgendwann, ob ein Konzept auf bestimmte Produkte abzielt, die dem Vermittler die womöglich höchste Provision einbringen. Schwerpunkte und Vorlieben können sich auch auf Grundlage guter Erfahrungen mit einem Produktanbieter und dauerhaft erfolgreichen Renditen ergeben, sofern Faktoren wie Streuung in

- unterschiedliche Produkte in Risikoklassifizierung und Laufzeit

- unterschiedliche Anlageklassen wie Aktien, Investmentfonds, geschlossene Infrastrukturfonds, Wertpapiere, Beteiligungen

- unterschiedliche Branchen

- unterschiedliche Währungs- und Zinsräume

gewahrt bleiben. Daher ist es auch keine Provokation, sondern eine Einladung, wenn man die Anlageberater nach ihren Schwerpunkten fragt, wie sie zu ihnen gekommen sind – und wie sie selbst ihr eigenes Geld investieren.

Absichten und Qualität des Anlageberaters überprüfen

Folgende Fragen und die darunter stehenden Anmerkungen zielen teils auf beweisbare Fakten, aber auch auf „weiche Faktoren“ ab, die sich aus dem Beratungsalltag eines Finanzanlagenvermittlers ergeben haben. Es sind letztlich die Fragen, die sich der Autor des vorliegenden Artikels selbst stellt, wenn er die Beratung durch einen Experten zu einem bestimmten Sachgebiet in Anspruch nimmt. Jeder, der Geld anlegen will, muss auch selbst entscheiden, wie mutig er gegenüber einem Berater auftritt und wie gründlich er ihn befragen und kennenlernen will.

Die beistehenden Anmerkungen des Autors zu den einzelnen Fragen sollen die Absicht der Frage erklären und innerhalb eines größeren Kontextes verständlich machen.

- In welcher Rechtsform treten Sie auf?

Anm.: Eine GmbH wirkt professioneller. Ist der Berater selbst Investor in größerem Umfang, ist eine GmbH oder AG nahezu Pflicht. - Welche gewerblichen Zulassungen zur Anlageberatung haben Sie und warum haben Sie sich auf diese spezialisiert?

Anm.: Im Abgleich mit den Angaben der statusbezogenen Informationen kann ein Anleger hiermit den Berater und seine Schwerpunkte schnell einschätzen. - Wie verdienen Sie in der Anlageberatung Geld? Werden Sie auf Grundlage eines Honorars oder von Provisionen vergütet?

Anm.: Siehe Kapitel „Honorar oder Provision? Zwei Vergütungsmodelle in der Anlageberatung“ - Wie ist Ihre Situation selbst als Investor? Gibt es Anlageklassen, die Sie favorisieren und welche, wo Sie schon Verluste verzeichnet haben? Wenn ja, wie kamen die Verluste zustande und welche Konsequenzen haben Sie daraus gezogen?

Anm.: Viele Anleger würden solch eine Frage vielleicht als indiskret bezeichnen. Für Anlageberater, denen Transparenz wichtig ist, wäre sie allerdings eine willkommene Vorlage, um die eigene Investitionsphilosophie darstellen zu können. Für einen echten Investor sind Verluste keine Schande, sondern gehören zum Geschäft zwingend dazu. Erst Verluste machen aus einem bemühten Anlageberater einen erfolgreichen. - Warum machen Sie Anlageberatung?

Anm.: Kaum eine andere Frage vermittelt so schnell und tief Einblicke in den Charakter und in die Absichten des Beraters. Fehlt unter anderem die Aussage „Weil ich damit gut Geld verdiene“, ist der Berater meist nicht ehrlich, denn gute Anlageberater verdienen gut und gerne Geld. - Sind Sie selbst in den Produkten investiert, die Sie empfehlen?

Anm.: Das ist eine der wichtigsten Fragen überhaupt, sie sollte jedem Anlageberater gestellt werden. Zitat des oben erwähnten Mentors: „Nimm reißaus vor jedem Vermittler, der nicht in dem investiert ist, was er verkauft.“

Fazit: Möglichkeiten und Grenzen der Anlageberatung

Auch wenn die Gesetzgebung 2013 in weiten Teilen zu einem Kahlschlag unter Beratern und Emittenten geführt hat, enthält sie große Chancen für Verbraucher. Beratungsqualität wird messbarer, Zulassungen und Sachkundeprüfungen qualifizieren deutlicher und unterscheiden den einen Berater vom anderen. Doch alle gesetzlichen Vorgaben, Richtlinien und Fragen haben Grenzen; sie bestimmen letztlich nicht den Verlauf einer Investition, den auch der beste Anlageberater nur einschätzen, aber nicht vorhersehen kann.

Wie gründlich die Überprüfung von Absichten und Produkten auch immer erfolgt – am Ende entscheidet das  Bauchgefühl. Jede Geldanlage ist eine Art kleiner Unternehmung! Deshalb ist beim heutigen Investor erst kritisches und unternehmerisches Denken gefragt und dann die Bereitschaft, bewusst in den Bauch hineinzuspüren. Wer darauf hört, fährt erfahrungsgemäß am besten. Allerdings erst, wenn auch wirklich keine Frage mehr zur Anlagestrategie, zum Anlageprodukt und zum Anlageberater selbst offen ist. Für all diese Antworten soll eine Anlageberatung im heutigen gesetzlichen Rahmen Raum geben. Dann kann derjenige gute Entscheidungen treffen, der Verstand und Bauch in Übereinstimmung gebracht hat. Deshalb gilt: „Kaufe nur, was du verstehst!“ (Warren Buffett)

Bauchgefühl. Jede Geldanlage ist eine Art kleiner Unternehmung! Deshalb ist beim heutigen Investor erst kritisches und unternehmerisches Denken gefragt und dann die Bereitschaft, bewusst in den Bauch hineinzuspüren. Wer darauf hört, fährt erfahrungsgemäß am besten. Allerdings erst, wenn auch wirklich keine Frage mehr zur Anlagestrategie, zum Anlageprodukt und zum Anlageberater selbst offen ist. Für all diese Antworten soll eine Anlageberatung im heutigen gesetzlichen Rahmen Raum geben. Dann kann derjenige gute Entscheidungen treffen, der Verstand und Bauch in Übereinstimmung gebracht hat. Deshalb gilt: „Kaufe nur, was du verstehst!“ (Warren Buffett)