Wohlstandsbildner Podcast

Podcast-Dauer: 34:04

Der Wohlstandsbildner-Podcast – die Plattform für finanzielle Bildung und ein reiches Leben, in dem es um mehr Geld geht und noch so viel mehr. Heute geht es um meine Erlebnisse auf dem Fondskongress 2024; da will ich euch von den Prognosen eines ehemaligen Bundesbankpräsidenten berichten, vom schlimmstmöglichen Einstieg in ein Interview mit einer derzeit umstrittenen Wirtschaftsweisen und was das alles mit Zukunftsplänen zu tun hat, die mir für die Investorengemeinschaft der Wohlstandsbildner gekommen sind.

Shownotes:

Skript dieses Podcasts mit ein paar Bildern und Grafiken vom Fondskongress:

https://www.wohlstandsbildner.de/podcast/folge-101/

Fallingwater von James Loyd Wright:

http://tinyurl.com/yrcvrmrv

Pressekonferenz mit Christian Lindner und Prof. Lars Feld im Bundesfinanzministerium

https://www.bundesfinanzministerium.de/Content/DE/Video/2022/2022-05-11-pressekonferenz-finanzpolitische-strategie/2022-05-11-pressekonferenz-finanzpolitische-strategie.html

Die Übersicht der Wohlstandsbildner-Newsletter, wo auch am 05.03.204 die Nr. 19 gelistet sein wird: https://www.wohlstandsbildner.de/newsletter/archiv/

Am 24. und 25. Januar hat sich die Finanzbranche wieder ein Stelldichein gegönnt, wie immer im Mannheimer Rosengarten, von den Schwergewichten BlackRock, Vanguard, Fidelity, Allianz, DWS und WWK bis hin zu kleinsten No-Name-Neu-Emittenten, die vom großen Kuchen der Kleinanleger-Billionen auch etwas abhaben wollen. Von meinen Eindrücken will ich euch jetzt berichten und auch von dem, was sie in mir ausgelöst haben mit vielleicht wegweisenden Impulsen für die Wohlstandsbildner-Plattform.

Schon am Eröffnungstag, um 08.30 wurden die Türen geöffnet, da war es so voll, wie ich es noch nicht erlebt habe. Wer einige Bilder zu diesem Podcast einsehen will, ist eingeladen, sich auf die Website dieses Podcasts zu klicken, Link in der Podcastbeschreibung.

Gut zu wissen ist in dem Zusammenhang: Dieser Kongress, den ich eher als Finanzverkaufsmesse bezeichnen würde, wendet sich nur an Vermittler. Und deren Bedarf an so einer Messe scheint gewaltig zu sein. Deshalb sind Emittenten auch bereit, horrende Standgebühren zu bezahlen, weil sie auf Multiplikatoren ihrer Produkte hoffen. Aber ja, ein bisschen Kongress mit Wissensvermittlung in Vorträgen waren die Tage auch, was für mich ausschlaggebend war, überhaupt dorthin zu fahren.

Um 09.00 Uhr ging es dann los: Dem Kongress ist es gelungen, ein ehemaliges Schwergewicht der deutschen Finanzwelt zum Eröffnungsvortrag zu gewinnen, und den hielt der von 2004 bis 2011 inthronisierte Präsident der Deutschen Bundesbank! Er war auch einige Jahre im Rat der Wirtschaftsweisen. Er hatte sich sogar Hoffnungen gemacht, der oberste Finanzler Europas zu werden mit dem Chefposten der EZB in der Nachfolge von Jean-Claude Trichet.

Aber stattdessen hat sich, wir wissen es, What ever it takes-Draghi durchgesetzt, ein Kind von Goldman Sachs. Keine Ahnung, ob diese mächtige Bank da ihre Finger im Spiel gehabt hat – eine Bank, von der man ja weiß, dass sie in der Politik aller wichtigen Länder der Welt extrem gut vernetzt ist, um es mal sehr diplomatisch ausdrücken.

Zum Eröffnungsvortrag kam also Professor Doktor rerum politicarum Doktor honoris causa Axel Weber. Dieser Mann ist für mich ein Artist im Finanzzirkus, den heute zu verfolgen spannender ist als zu seiner aktiven Zeit, denn was er sagt, wird nicht mehr politisch mit Bleiklötzen aufgewogen, sondern er kann jetzt vergleichsweise offen sprechen. Und dieser Meinung zuzuhören ist ratsam, denn der Mann hat brillanten Sachverstand.

Von seinen 40 Minuten Vortrag mit anschließender Fragerunde will ich euch zusammenfassen, was ich verstanden habe und was zu wissen für einen Investor von Belang sein könnte:

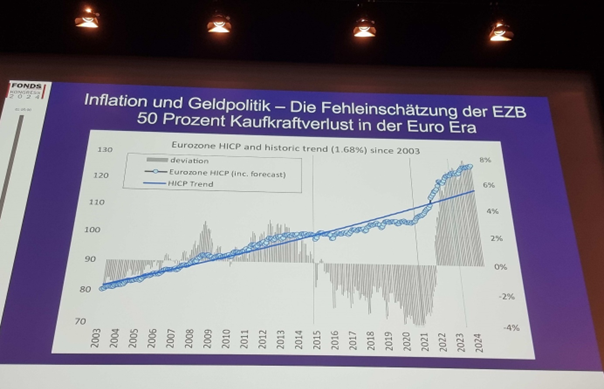

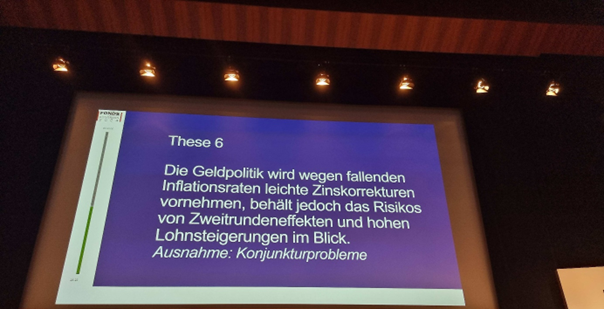

Die Inflation war ein großes Thema seines Vortrags: Er hat plausibel begründet, warum sie seit 2021 um über 25 % gestiegen ist und warum es schwer sein wird, sie wieder einzufangen. Er wirft der heutigen EZB-Leitung auch klar vor – so viel zum Thema „offen sprechen“ – zu spät reagiert zu haben.

Wir werden uns laut Weber noch mehrere Jahre mit Preissteigerungen herumschlagen, weil die sog. Zweitrundeneffekte im Sinne der Lohnspirale jetzt erst so richtig losgehen. Wie recht er damit hat? Die letzten Wochen mit den vielen Streiks in unterschiedlichen Branchen haben das eindrücklich gezeigt, und die Streikwelle dürfte noch eine Weile anhalten.

Ziel der EZB sind ja 2 % Inflation. Jetzt haben wir 25 % schon nach drei Jahren auf dem Konto, und Weber hat Verständnis für jeden, der diese 25 % wieder haben will, und wenn er sich sie per Streik holt.

An dieser Stelle, meinte er süffisant, er sei kein Freund des Begriffs der Kerninflation, die von der EZB ja so gerne in den Raum geworfen wird. Wenn man eben alles aus der Inflationsberechnung rauswerfe, was steigt, dann bliebe eben irgendwann etwas Stabiles übrig. Traurig genug, dass gerade auch die Kerninflation diesem Wunsch der EZB bis heute nicht nachkommt.

Was also tun? Nach Amerika gucken, um die Federal Reserve Bank voranschreiten zu lassen bei der Senkung der Zinsen, wenn es die Inflation zulässt? An der Stelle hat Axel Weber interessante Folien mit einem Haufen Grafiken und gleitender Durchschnitte gezeigt, da wurde einem ganz schwindelig im Kopf: Er unterscheidet nämlich, Achtung, das ist für jeden, der überhaupt weiß, was Inflation bedeutet, wichtig – er unterscheidet zwischen der Goods Inflation und der Service Inflation. Er differenziert also das Thema Geldentwertung, indem er Warenleistungen und Dienstleistungen gesondert betrachtet.

Die Waren sind nämlich gar nicht mehr so das Problem, und die EZB ist happy, wenn sie das verkünden kann. Was sie aber verschweigt, ebenso wie Jerome Powell in Amerika, sind die Dienstleistungen, die immer teurer werden, unter anderem infolge der erwähnten Zweitrundeneffekte. Und für all diese teils horrenden Lohnsteigerungen in den Services ist noch lange keine Entspannung zu erwarten – Weber meint, nicht für nächsten drei Jahre.

Doch die Preissteigerungen der Dienstleistungen entscheiden darüber, ob die FED die Zinsen reduzieren wird. Und da sieht es eben düster aus. Umso verwunderlicher, dass Christine Lagarde bei uns jetzt schon ankündigt, dass in diesem Jahr Zinssenkungen möglich wären. Voreilige Zinssenkungen wären nach Weber aber nur zu verantworten, wenn die Euro-Zone in eine eindeutige Rezession abgleiten würde, und das tut sie bis dato nicht. Deutschland ist ja als Rezessionist allein auf weiter Flur, Europa insgesamt wächst durchaus. Also sollten die Leitzinsen oben bleiben, andernfalls brennt das Inflationsfeuer gleich wieder lichterloh.

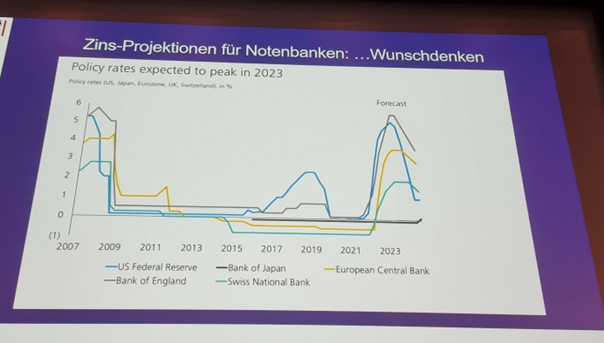

Dass die Zinsen nach der jetzigen Inflationsphase also wieder schnell sinken, so wie nach der Finanzkrise 2008, das hält er für pures Wunschdenken. Die Zinsen werden nicht auf 1 % fallen, sondern vielleicht um 1 %. Für den Satz hat er sich einige Lacher abgeholt. Nun ja, draußen in der freien Wildbahn dürfte allen mit zu wenig Geld auf dem Konto nicht zum Lachen sein bei diesen Aussichten.

Eine andere eindrückliche Folie hat gezeigt, was ich in diversen Podcasts und Newslettern in immer unterschiedlichen Worten wiederholt habe: Die Aktienkurse weltweit entsprechen nicht der Realität, sondern dem Wunschdenken, das billige Geld oder wenigstens billigere Geld könnte bald wiederkommen. Weber meint, die Börsen hätten schon – Achtung – sechs aggressive Zinssenkungen eingepreist! Das sei kein normales Wunschdenken mehr, sondern wahnsinniges Wunschdenken.

Der S & P 500 hat schon Ende Januar die Höhe erreicht, die man ihm fürs gesamte Jahr zugetraut hat. Sicher kommen da noch ein paar Prozentpunkte dazu, aber eigentlich – das ist meine Meinung – ist die Luft raus aus dem Aktienmarkt, wenn er denn nicht maßgeblich von den Big Seven bestimmt werden würde mit ihren teils irrsinnigen Gewinnzuwächsen, siehe Nvidia. Alles guckt jetzt auf Nvidia, dabei gibt es jetzt schon Chips, die KI schneller Beine machen.

Vielleicht wird die völlig verrückt gewordene Ralley der Börsen enden, wenn Nvidia die Puste ausgeht. Damit verengt sich die Perspektive der Märkte nun schon maximal auf ein Unternehmen, was für ein Klumpenrisiko.

Zurück zum Ex-Bundesbank-Präsidenten: Doch es gibt ja noch eine andere Seite der Börsensituation, nämlich die gestiegenen Zinsen der Staats- und Unternehmensanleihen. Da gibt es ja wieder was fürs Geld, und zwar derzeit etwa genauso viel wie mit Aktien. Mist, das wird der Vermittlerschaft im großen Mozartsaal nicht gefallen haben, denn sie verdient fast nur mit Aktienfonds Geld, doch nicht mit stocklangweiligen Bonds.

TINA ist also von gestern. Das Akronym von There is no alternative gilt nicht mehr, jetzt kann sich ein Anleger entscheiden, was er macht. Zwischen konservativ und progressiv ist da gerade kein großer Ertragsunterschied mehr für die, die sich mit ein paar Prozent zufriedengeben. Also raus aus dem spekulativen, ultrahoch erhitzten Aktienmarkt und rein in verlässliche Anleihen, die genauso viel bringen. Wäre für die Masse der Anleger doch eine Option.

Zum Abschluss erwähnte Axel Weber noch das Ereignis, das über allen maßgeblichen Entscheidungen 2024 stünde, und das sei natürlich die Wahl in den USA, möglicherweise die von Trump. Das ist auch deshalb von Bedeutung, weil es dann an Trump läge, einen Nachfolger von Jerome Powell als Chef der Federal Reserve zu bestimmen. Da gilt es als sicher, dass er jemanden Loyales einsetzt, der nicht unbedingt intelligent sein muss, Hauptsache, er mag Trump und die Zinsen kommen runter, was den verschuldeten Trump auch freue würde. Wenn dem so käme, hat Trump nicht nur den Supreme Court mit seinen rückwärtsgewandten Hardlinern unterwandert, sondern auch die wichtigste Notenbank der Welt.

Schauriger Gedanke. Das sage ich jetzt, nicht Axel Weber, der ist da natürlich diplomatischer.

Am Ende ließ Weber zum Glück einige Fragen zu, denn sie gaben ihm die Gelegenheit, nochmals ein paar bemerkenswerte Aussagen zu treffen. Die sind es wert erwähnt zu werden, denn sie halten sich nicht zurück mit einprägsamen Wendungen und mit harscher Kritik an bestimmte Kreise:

Mögen seine Worte, die ich euch hiermit weitergeleitet habe, im deutschen Wählervolk Gehör finden – spätestens Ende 2025, wenn es einem Jahr nach den Amerikanern an uns ist zu entscheiden, ob es so weitergeht, wie jetzt.

Nach dem Vortrag habe ich mich dann ins Getümmel gestürzt. Es war tatsächlich ein Herumgequetsche und -geschiebe, dass ich froh war, gezielt einige Stände anzusteuern, um Zeit zu sparen; von den 150 oder 200 Ausstellern haben Patrick und ich anhand des Ausstellerverzeichnisses im Vorfeld neun herausgesucht, die für die Wohlstandsbildner-Strategie interessant sein könnten.

Wieder einmal war ich mir des Segens bewusst, den eine Strategie über seine Anwender ausbreitet: Ich muss mir einfach so viel nicht anschauen. Ja, es mag unter den Dingen, an denen ich vorbeiging, auch richtig gute Sachen gegeben haben. Ohne Strategie, klare Absichten und konkrete Erwartungen aber wäre das nun wirklich die Suche nach der Nadel im Heuhaufen, und die unter Aberhunderten von verschwitzten Anzugträgern durchführen zu müssen, dafür bin ich einfach zu ungeduldig.

Leider wurde ich bei sieben der neun Auserwählten enttäuscht. Entweder, der Stand war verwaist oder es stand jemand davor, der nur Visitenkarten in Empfang nehmen konnte. Ansonsten hatte er schlicht keine Ahnung, nicht mal auf zwei oder drei naheliegende Investorenfragen antworten zu können.

Aber da gab es ja noch die Stände der zwei, die, welche Zufall, beide unabhängig voneinander einen Barista in ihrem Stand werkeln ließen, der delikaten Kaffee kreierte im Vergleich zu der sauren Brühe, die auf der Messe jedes Jahr aufs Neue allerorten angeboten wurde. Ich will nicht ausschließen, dass guter Geschmack für Kaffee auch einen guten Geschmack für Investitionen nach sich ziehen kann.

Beim ersten Stand war wie überall reges Treiben und die zwei Standinhaber unterhielten sich ganz lustig untereinander. Mich haben sie gar nicht beachtet. Man will als Aussteller ja auch seinen Spaß haben auf einer Messe, Messebesucher stören da vielleicht nur.

Nun, dann stehe ich da und schau ganz neugierig und mit jeder Minute weniger freundlich, bis mich – man staune – der Barista hinter seiner Maschine anspricht: Kann ich Ihnen weiterhelfen? Da meine Geduld schon leidlich aufgebraucht war, habe ich dem Barista in der enormen Geräuschkulisse rübergerufen, dass ich Fragen hätte, wenn die Herren ihre Kumpelgespräche vielleicht auf nachher in die Sauna verlegen könnten.

Ich wusste, dass ich so laut gesprochen habe, dass es gleich beide Standleute gehört haben mussten. Einer kam gleich ganz erschrocken auf mich zu. Ich stellte ein paar einfache Fragen und bekam ein paar einfache Antworten. Immerhin, man kam ins Gespräch.

Dann kommt die zentrale Frage: ob sie nur Fonds anbieten würden, Publikumfonds. Ja, ist die Antwort. Ich: Und ist das alles börsennotiert? Er: Natürlich. Ich: Warum natürlich? Er: Weil es sonst niemand kauft und die Kosten zu hoch wären. Ich: Aha. Die Qualität spielt also keine Rolle? Ich dachte, sie wollten Rendite machen. Er: Oh ja, Sie wissen ja, wie es die letzten Jahre an den Märkten lief. Ich: Ne, weiß ich nicht, weil ich nichts mehr an der Börse mache.

Er reagiert gleich mit leicht eingedunkelter Gesichtsfarbe. Mist, kein Geschäft bei mir zu holen, das kann ja anstrengend werden. Dann zünde ich meine Allround-Waffe, um jedes Gespräch gleich wieder ins Laufen zu bringen und die Augen meines bemühten Gegenübers zu erleuchten. Ich sage:

Wissen Sie, ich komme hier nicht als Privatinvestor oder Vermittler der üblichen Art zu Ihnen. Ich vertrete eine Investorengemeinschaft von mehreren 100 gut ausgebildeten und zum Teil vermögenden Investoren. Wir machen halt nichts an der Börse, sondern haben eher einen institutionellen Ansatz, der Wertschöpfungsketten in Form von Beteiligungen verfolgt, die börsennotiert sein können, aber nicht börsengehandelt werden sollten.

Ach so, sagt er, jetzt verstehe ich. Seine Augen leuchten mit dem unverkennbaren Dollarzeichen in der Iris. Aber darf ich mal zwischenfragen: Möchten Sie einen Kaffee?

Ich zitiere Wort für Wort, liebe Podcastlauscher an den Lautsprechern. Ihr seht also, was dieser Zaubersatz mit der Investorengemeinschaft so auslöst. Und vielleicht erahnt ihr hier wieder die Kraft einer Investorengemeinschaft, die auch schwergängige Türen von allzu plauderseligen Messeausstellern aufzustemmen vermag.

Jetzt werde ich also nach hinten in den ruhigeren Teil des Standes gezogen und bekomme einen Cappuccino nach Latte Art in die Hand, zusammen mit einem 100 Gramm-Tütchen Kaffeebohnen, zwei Teile Arabica, ein Teil Robusta, sehr mild, unter anderem aus Kamerun, sehr besonders. So langsam beginnt das Gespräch auch mir zu gefallen. Ich habe ja immer gesagt, dass ich nicht bestechlich bin, schon gar nicht mit Geld, aber bei gutem Kaffee bin ich mir nicht so sicher.

So ähnlich lief es auch bei dem anderen Stand übrigens, nur habe ich bei dem keinen Kaffee getrunken, da mein Bedarf gedeckt war. Jedenfalls hatten diese Emittenten beide eine spezielle Abteilung für Privatkundengeschäfte, die eher in die institutionelle, auf jeden Fall in die semiprofessionelle Kategorie gehören. Mindestanlagesumme zwei bis fünf Millionen Euro. Erst ab diesen Summen wird es interessant.

Drunter läuft nur das Geschäft mit der Masse. Die wird angelockt mit irgendwelchen Sprüchen vom Wachstum an der Börse, das jetzt nach Corona abheben wird – die haben alle den Vortrag von Axel Weber nicht gehört – und mit, typisch deutsch, den niedrigen Kosten.

Bei den Kosten sage ich immer: Sie dürfen von meinem Geld gern 50 % Kosten abziehen, wenn Sie mir nach 5 Jahren einen Return on Invest von 50 % liefern, gern auch steuerfrei per Doppelbesteuerungsabkommen. Und mein Geld zahlen sie natürlich auch wieder zurück. Dann gucken sie meistens irgendwie weggetreten und das Gespräch ist beendet.

Nun, zurück zu den beiden Aspiranten, die von den neun übriggeblieben sind: Wenn unter 2 Mio. nichts läuft, ist das erstmal nichts für uns, selbst für die vermögenderen Investoren unter uns. Da bilden sich einfach zu schnell Klumpenrisiken in einem einzelnen Portfolio. Aber ich lasse mir dennoch Informationen schicken, weil mich interessiert, wo und wie deren Infrastruktur-Projekte vornehmlich ablaufen. Außerdem sind 2 Mio. vielleicht gar nicht so viel, dazu gleich mehr.

Danach bin ich dann erstmal ziellos herumgelaufen und habe die Leute beobachtet. Da huscht, kleiner, als ich gedacht habe, aber ich war mir ziemlich sicher, Herbert Diess an mir vorbei, einen halben Meter entfernt. Der war bis zu seiner Ablösung von Porsche-Chef Oliver Blume immerhin einer der mächtigsten CEOs der Welt als Chef von VW. Er ging schnell, hatte es eilig, also konnte ich nur noch seine Statur und seinen Gang von hinten beobachten.

Auffallend für Osteopathenaugen waren seine Verkürzungen im Rumpf, Beckenschiefstand, O-Beine, vielleicht hat er ja zu viel Fußball gespielt, läuft auf den Innenkanten seiner Füße, und die Lenden- und Brustwirbelsäule total unbeweglich. Der Oberkörper leicht nach vorne gelagert, der Kopf eingezogen, womöglich verspannte Nackenmuskulatur. Unschwer zu erkennen, dass er Probleme mit dem Bewegungsapparat haben dürfte oder bekommen wird. Energisch, aber steif. Unbeugsam, entschlossen. Aber wahrscheinlich nicht gesund.

So übrigens sah auch Axel Weber aus. Gebeugt, die Muskeln steif, die Haut wächsern, also schlecht durchblutet, die Achsen des Körpers nicht in Balance, alles wackelt irgendwie wie zwanghaft verbunden vor sich hin. Und das sind alles Leute, die maßgeblichen Einfluss auf die Gesellschaft hatten oder noch haben.

Nicht anders aber die anderen, gewissermaßen das normale Fußvolk. Und da hatte ich ja nur Vermittler und Vermittlerinnen vor mir, ein hoffentlich nicht repräsentativer Ausschnitt der Menschheit. Denn der Großteil dieser Leute waren wirklich seltsam unterwegs:

Es schien, als würden sie zwei Mal einatmen, aber nur ein Mal ausatmen. Prall mit heißer Luft stapfen sie dann von Stand zu Stand, um mit ihren Kollegen zu chakern und Unmengen von Gummibärchen zusammen mit Marsriegel zu vertilgen. Die Frauen stets einen Tick mehr als weniger geschminkt, die Männer mit gebleichten Zähnen, als würden sie sich nur von Kreide ernähren, oder gleich grottengelb als Ausdruck dafür, dass sie stolze Raucher sind. Und immer dieses Lachen, das Erfolg und gut drauf-Sein vorspielen soll, dabei eher an Zwerchfellkrämpfe erinnert, als hätten sie einen zu heißen Bratapfel auf einmal verschluckt.

Ist man so in einer Branche unterwegs, die so viel Verantwortung für Millionen Schicksale auf sich lädt, der sie aber nicht im Geringsten gerecht werden kann oder will? Ich weiß, ich zeichne hier ein etwas düsteres Bild der Finanzindustrie, und ich bin sicher nicht unvoreingenommen zu diesem Kongress gefahren, weil mich dieses halbseidene Getue seit vielen Jahren abschreckt. Aber auch, wenn ich frisch gebackene Wohlstandsbildner dort hinschicke, mit unvoreingenommenem Blick sie alle kommen ziemlich verstört zurück.

Da bleibt mir nur zu sagen: Bei den Instis geht es anders zu. Aber von denen gibt es ja auch nicht so viele, da gibt es kein Gedrängel und man ist mehr aufs Zuhören gepolt als anderen die eigene Großartigkeit verkaufen zu müssen.

Nun, um mich zu erholen, bin ich zurück in den Mozartsaal, denn dort hat der Infrastruktur-Investor Allianz Global Partners die Frau Prof. Grimm eingeladen. Allianz Global Partners wird übrigens prominent erwähnt im kommenden Newsletter Nr. 19, um 06.00 liegt er in eurem Postfach. Und den Namen der Frau Professor habt im Podcast Nr. 96 gehört, ich empfehle sehr, ihr zuzuhören, und nun ist sie mehr denn je im Gespräch, nachdem ihre vier Kollegen im Rat der Wirtschaftsweisen gegen sie agitieren und sie sich trotzdem in den Aufsichtsrat hat wählen lassen von Siemens Energy.

Da steht sie nun, diese aufrechte, ordoliberal eingestellte Ökonomin und wird zur eigentlich unnötigen Vorstellung ihrer Person vom Moderator zugeschüttet mit Lobeshymnen, dass sie etwas gequält dazu lächeln musste. Alles Gute, das über einem zu viel ausgeleert wird, verkehrt sich eben mitunter in eine zu pappige Zuckerschicht. Dann kam die erste Frage an die Frau Professorin. Die Frage wurde umständlich gestellt, viele Sätze ohne Punkt und Komma, dabei konnte man sie so in einfachen Worten zusammenfassen:

Wir stehen in einer Welt voller Herausforderungen. Wie sehen Sie das?

Ja, das war die ganze Frage. So eine Frage an einen der klügsten Köpfe in der Republik. Wie kann man sich so schlecht auf ein Interview vorbereiten? Den Schmerz, den so ein langweiliger Auftaktsgemeinplatz auslösen muss in einem klugen Kopf, können auch nicht das Antrittshonorar für ein Interview lindern. Was soll sie denn darauf sagen? Wo soll sie jetzt anfangen?

Das ist, als würde man als Bauherr mit einem Spitzenarchitekten auf eine Wiese gehen, so groß wie zwei Fußballfelder, und ihn fragen: Was würdest du hier Schönes für mich hinbauen? Grauenhafte Vorstellung! Wenn du alles machen kannst, ist das erstmal so, als könntest du nichts machen, weil alles möglich ist. Es fehlt der Kontrast, der Rahmen, die Limitierung, die schöpferische Verschwierigung, um es etwas wortakrobatisch auszudrücken.

Man denke als das Gegenteil einer Wiese die größtmögliche Herausforderung, die dem Architekten James Loyd Wright 1937 aufgetragen wurde, mitten in einem Wald mit Wasserfall und riesigen Steinen ein Haus zu bauen, das sich in das Naturbild gut einfügt. Sowas bis dahin Unmögliches hat zu einem Triumph architektonischer Vielfalt und Phantasie geführt, zu Fallingwater. Wer es nicht kennt, ich habe euch im Skript ein Bild beigelegt oder auf den Link in den Shownotes klicken, und dann ehrfürchtig staunen und glücklich sein über so viel Schönheit und Kreativität.

Nun, die tapfere Frau Grimm hat das natürlich souverän gelöst, auf langweilige Fragen kann man sich keine allzu spannenden oder gar neuen Antworten erhoffen, also bin ich wieder meiner Wege gezogen, und das hieß: abgezogen, denn damit war für mich auf dem Kongress alles erledigt.

Dort präsentiert sich also das Who is who der Finanzbranche; diese Aussteller bestimmen zu einem überragend großen Anteil, was jemandem mit Anlagebedarf vorgesetzt wird. Und das ist der ganze, übliche Einheitsbrei, über den ich eigentlich gar nicht weiter berichten will, aber es doch tun muss, weil mich Interessenten an der Wohlstandsbildner-Welt immer mit ihm konfrontieren, mit ihm vergleichen, weil sie ja auch nichts Anderes bis dahin kennengelernt haben.

Erfreulich viele entscheiden sich, wenn sie uns denn gefunden haben, für die Wohlstandsbildner-Welt und für einen werthaltigeren und nicht selten profitableren Ansatz, was sie mit ihrem Geld machen können. Seit dem Kongress freue ich mich noch ein bisschen mehr über jedes weitere Mitglied in der Investorengemeinschaft der Wohlstandsbildner, das unsere Investitionskraft verstärkt, und warum?

Weil ich die Finanzkraft dieser Gemeinschaft mehr einsetzen will. Ich will genau so in Verhandlungen mit dieser Kraft wuchern, wie ich euch gerade mit dem Messegespräch berichtet habe. Es ist ganz einfach:

Viele großartige Investitionen haben Mindestsummen, die einen einzelnen Investor schnell überfordern oder die er nicht stemmen will, weil er sich damit Klumpenrisiko ins Portfolio holen würde. Und da rede ich jetzt nicht von 25.000 Dollar, die wegen gesetzlicher Hintergründe oft aufgerufen werden, sondern von 250.000 oder noch eher 500.000 Dollar. Und richtig interessant wird es ab 2 Mio. Dollar, geradezu heiß ab 5 Mio. Dollar.

Denn hohe Mindestsummen tragen Skalierungseffekte in sich, die die Verwaltungskosten massiv reduzieren und die Rendite erhöhen. Die Wertschöpfungskette kann ein und dieselbe sein, aber der Kleinanleger bekommt am Ende vielleicht 9 % Nettorendite im Jahr, der Großanleger aber locker 15 % oder mehr. Viel Geld, verantwortungsbewusst und mit Sachverstand eingesetzt, wirkt nun mal wie ein Magnet für viel weiteres Geld.

Viele Emittenten, mit denen ich zusammenarbeite, versammeln ja längst tausende Anleger hinter sich, um 1. in den Zirkel Institutioneller hineinzukommen und um 2. die hohen Mindestsummen von vielen Millionen Euro vorweisen zu können. Das ist ja der altbekannte Effekt eines Fonds, also eines Topfes, an dem sich viele Kleine beteiligen können.

Doch diese Emittenten, vor allem, wenn sie auf deutschem Boden sitzen, machen den Skalierungseffekt hoher Summen wieder zunichte, weil sie selbst Kosten erheben müssen für Verwaltung, gesetzliche Instanzen, Betreuung und Vertrieb.

Mir schwebt nun vor, aus der Investorengemeinschaft selbst einen Emittenten zu machen, so, wie wir das in Ansätzen schon oft in der 3. Säule Agrikultur erfolgreich angewendet haben. Doch dort ging es auch um maximal 1 Mio. Euro, die in kurzer Zeit zusammenkommen mussten, um von der Pole Position aus eine Wertschöpfungskette gründen zu können.

Ich will aber auch in den beiden anderen Säulen andocken können an Konditionen für Investitionen, wie sie Instis gewährt werden. Dabei verlasse ich mich zum größeren Teil noch immer auf die bewährten Emittenten, denn 30 Jahre Erfahrung kriege ich nirgendwo sonst her; ich könnte aber mit einer ganzen Investorengemeinschaft im Rücken ganz andere Konditionen aushandeln, was der Rendite ungemein guttun würde.

Voraussetzung dafür ist, dass die Investorengemeinschaft wie ein einziger Investor auftritt. Also muss sie einen Topf herstellen, irgendein Vehikel, mit dem es gesetzlich erlaubt ist, Geld einzusammeln zum Zweck der Vermögensanlage. Und das soll so kostengünstig als möglich erfolgen und nicht in Deutschland, weil die Bafin ist schon länger von vorgestern. Ich würde es mir nie antun, mit ihr als Vehikelgründer in Kontakt zu treten und mich monatelang gängeln lassen, bis jedes Komma da steht, wo es ihrer Meinung nach stehen muss.

Da gibt es innerhalb von Europa ganz andere Möglichkeiten, und die bin ich dabei zu eruieren. Versprechen mag ich nichts, vielleicht bleibt es ein Wunschtraum. Schnell wird da schon gar nichts zu realisieren sein. Und der größte Hinderungsgrund ist, noch zumindest: Wir sind zu wenige, um in kurzer Zeit eine Kapitalkraft zu entfachen, die bei richtig großen Top-Investitionen die Türen öffnen.

Was wir dafür brauchen, aktuelle Seminarteilnehmer wissen das, sind mindestens 1.500 Wohlstandsbildner, besser 1.600 oder mehr. Also knapp doppelt so viele wie heute. Wenn dann nur ein gutes Viertel davon etwas mehr als 10.000 Dollar vorhalten könnte, überschreiten wir eine Grenze, hinter der es richtig spannend wird. So in der Liga, wie ich sie im letzten Podcast präsentiert habe, wo 15 % pro Jahr als eher pessimistisches Szenario eingestuft werden.

Ein schöner Nebeneffekt von so einem Vehikel – der Begriff ist übrigens der gängige Fachbegriff für jede Art Anlagekonstrukt – ein schöner Nebeneffekt wäre obendrein, dass ich passgenau zugeschnitten auf die Wohlstandsbildner-Strategie alles reinpacken könnte, was im Sinne der Strategie ist. D. h. – ich träume jetzt mal – mit rund 20.000 Dollar in diesem Konstrukt wäre man an drei Investments beteiligt, die alle Säulen der Strategie erfüllen, und ich wäre mit so wenig Geld in Zielinvestitionen, für die normalerweise einer allein zwei oder drei Millionen aufwenden müsste mit der entsprechen attraktiven Rendite.

Sprich: Es wären nicht mehr 70.000 bis 80.000 Euro wie heute nötig, um alle drei Säulen ausgewogen und breit zu bestücken, sondern viel weniger zu obendrein besseren Konditionen. Nur noch ein Zeichnungsschein, und schon richtig breit aufgestellt mit kontrastreichen Investitionen der feinsten Art.

Wer weiß, ob wir mit einem exklusiven Wohlstandsbildner-Vehikel bei ausreichender Größe nicht irgendwann dort mitspielen könnten, wo bisher Instis unter sich bleiben. Ein Beispiel bringe ich im kommenden Newsletter Nr. 19.

Dazu passt, dass wir allen investierten Wohlstandsbildnern demnächst die Möglichkeit geben, aktiv die Investorengemeinschaft zu vergrößern und dafür auch entlohnt werden. E-Mail folgt.

Bis spätestens dahin, es grüßt euch herzlich

Andreas, der Wohlstandsbildner. Denn Wohlstand ist nicht nur eine Frage des Kontostands, sondern auch des Potenzials vereinter finanzieller Intelligenz.